小規模宅地等の評価減の特例について

自宅敷地には、最大で80%評価減できる特例があります。

自宅や自ら事業を営む土地(借地権含む)については、相続人の生活基盤維持のために不可欠な財産であることから、「小規模宅地等の評価減の特例」が認められています。

特に自宅敷地についてこの特例の適用ができれば、最大で土地面積の330㎡までについて80%もの評価減が可能になります。

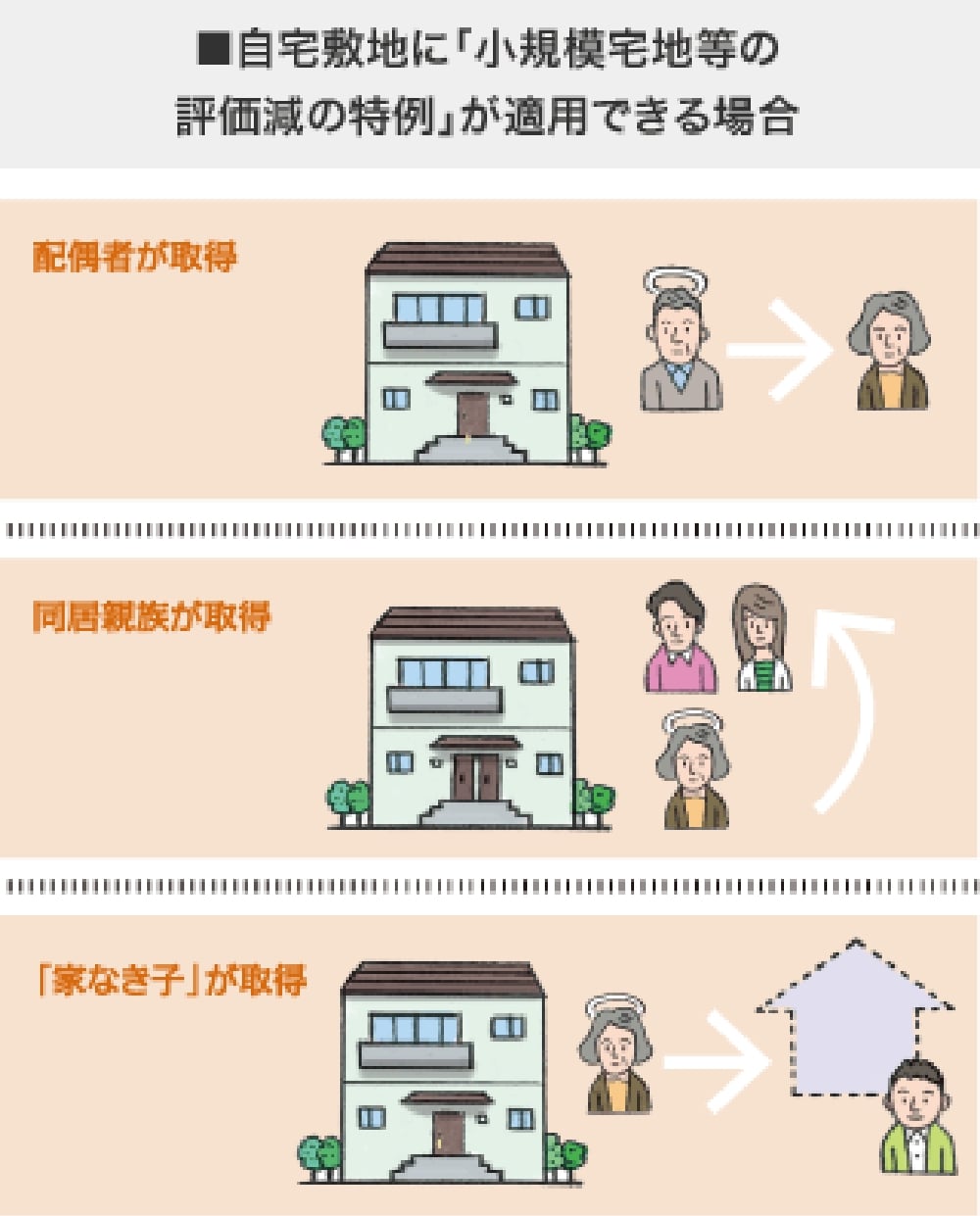

ただし、適用が受けられるのは、配偶者と一定要件を満たす同居親族等に限られます。なお、非同居親族が自宅敷地を取得する場合、原則、この特例の適用は受けられませんが、相続開始前3年以内に自己等の持ち家に居住したことがない、いわゆる「家なき子」が取得した場合には適用対象となる場合があります。

老人ホームを利用している場合の、小規模宅地等の評価額の特例の適用は?

相続人である子供とご自宅で同居していた被相続人が、老人ホームに入居している時に亡くなった場合、 (1)被相続人に介護が必要、かつ(2)被相続人の居住部分を賃貸等に利用していない、という2つの要件を満たし、配偶者や同居親族等が取得する場合には、小規模宅地等の評価減の特例が認められます。

自宅敷地以外にも、大幅な評価減が適用できる場合があります。

小規模宅地等の評価減の特例は、自宅敷地以外の土地でも、一定の要件を満たせば適用することができます。例えば、自らが事業を営む土地について「特定事業用宅地等」が適用できる場合には最大で400㎡までが80%減額、また「貸付事業用宅地等」が適用できる場合には最大で200㎡まで50%減額を受けられます。

なお、被相続人がご自宅と事業用不動産を所有している場合には、両方の土地に特例を適用できる場合があります。この場合は最大で330㎡+400㎡=730㎡分について80%の減額となります。

小規模宅地等の評価減の特例の主な種類

| 種類 | 限度面積 | 減額割合 | 内容 |

|---|---|---|---|

| 特定居住用宅地等 | 330㎡まで | 80% | 被相続人の自宅敷地だった土地を配偶者または一定の要件を満たす親族が取得した場合に認められる特例。「持ち家」に別居する子供は適用不可 |

| 特定事業用宅地等 | 400㎡まで | 80% | 被相続人が事業を営んでいた土地を、その後継者である親族が取得した場合に認められる特例。不動産貸付業、駐車場業等の事業は除かれる。 |

| 貸付事業用宅地等 | 200㎡まで | 50% | 被相続人が不動産貸付業や駐車場(構築物あり)業等の事業を営んでいた土地を、その後継者である親族が取得した場合に認められる特例。 |

「特定居住用地宅地等」と「貸付事業用宅地等」との併用はできる?

例えば、自宅敷地が165㎡の場合、「特定居住用宅地等」は限度面積(330㎡)の半分しか適用できませんが、残り半分の評価減枠を他に所有する土地に対して「貸付事業用宅地等」として適用できる場合があります。ただし、適用可能面積は「貸付事業用宅地等」の限度面積(200㎡)の半分の100㎡までになります。