相続税評価額の把握

現預金は額面通り、金融商品や株式は相続開始日を基準に市場価格等で評価されます。

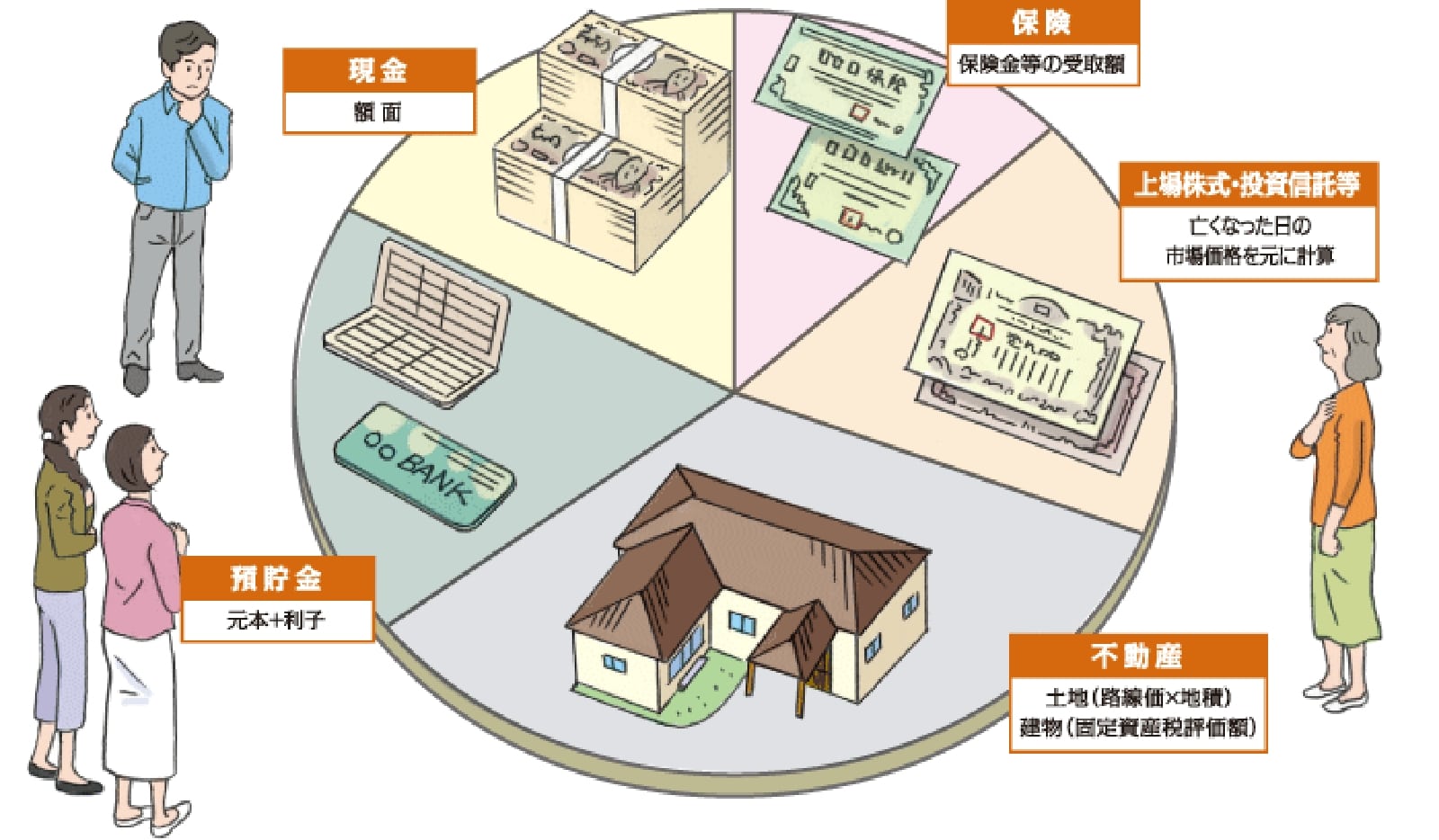

相続の課税対象となる財産は、原則、時価により相続税評価額が算出されます。もし遺産がすべて現金であれば、残された金額の額面の合計が相続税評価額となりますので簡単です。

一方、株式や金融商品など、その時によって価格が変動する財産や、不動産や美術骨董品のように定価のない財産については、国税庁が定めた決まりに従い、それぞれ相続税評価額を算出することになります。

上場株式や投資信託などの金融商品については、被相続人が亡くなった日の市場価格を基準に相続税評価額を算出します。また生命保険などの保険については、相続発生に伴い受け取った保険金や解約返戻金の額が相続税評価額となります。

生命保険なども相続財産とみなされます

死亡により保険会社などから相続人に支払われた生命保険金や、死亡退職金も、相続により取得した財産とみなして相続税が課税されます。生命保険や死亡退職金は、それぞれ「500万円×法定相続人の数」までが非課税枠として認められていますので、上手に活用しましょう。

不動産の評価における「時価」とは?

不動産は一つひとつ個別性が強く、また市場取引ではなく相対取引であるため価格を決定しにくい特徴があるため、相続税評価額の算出方法は少し複雑です。土地は国税庁が定めた「路線価」を基準に、建物は市区町村が決定した「固定資産税評価額」を基準にして算出します。

また、不動産は、その用途によっても相続税評価額が異なります。不動産は、個人の所有財産でも用途により一定の公共性を持つことや、金融資産などと比較して流動性(いざという時に現金に換えられる)が低い財産であるため、第三者に賃貸している不動産などについて相続税評価額が減額される特例もあります。

土地には、用途に応じた複数の評価方法があります

土地には「①実勢価格」「②公示価格」「③路線価」「④固定資産税評価額」と4つの時価(一物四価)があると言われています。相続税評価の基準となる「③路線価」は、国土交通省が毎年発表する「②公示価格」の概ね8割、「④固定資産税評価額」は「②公示価格」の7割を目安に設定されています。