土地評価額を最大80%減額できる小規模宅地等の特例

事業や居住のために利用されていた土地等(土地または借地権など)を相続や遺贈で取得した場合には、一定の要件のもとでその相続税評価額を減額できる特例があります。この特例のことを小規模宅地等の特例と言います。土地等の利用状況によって減額割合は異なりますが、この特例を適用することで一定面積までの土地評価額を最大80%減額することができます。

例えば、相続税評価額が1億円の土地であったとしても、この特例を適用することで2,000万円の評価額として相続税を計算することができます。事業や居住のための土地等は生活の基盤となる重要な財産であり、相続人らにとっても生活維持のために必要不可欠な側面があります。このようなことから減額特例が設けられているのです。

この特例は「①事業用の土地等に対するもの」と「②居住用の土地等に対するもの」の2つに分けることができます。「①事業用の土地等」とは個人事業のために利用されていたものであり、事業内容により3種類に分かれます。まず、❶不動産賃貸業などの貸付事業以外であれば、400㎡までの評価額を80%減額できます。❷貸付事業の場合は原則200㎡までの評価額が50%減額となります。しかし、例外として❸貸付事業のうち特定同族会社事業用宅地等として認められたものは、貸付事業以外と同様、400㎡までの評価額を80%減額可能です。一方の「②居住用の土地等」とは自宅敷地として利用されていたものであり、330㎡までの評価額を80%減額できます。

このように、「①事業用の土地等」と「②居住用の土地等」それぞれで適用できる面積に制限があります。また、自宅と貸付事業の用に供する土地があるからといって単純に330㎡+200㎡の合計530㎡が限度面積ではない、ということは知っておいていただきたいと思います(小規模宅地等の特例の詳細はこちらからご確認ください)。

一次・二次相続いずれにも特例を適用するには?

小規模宅地等の特例の中でも、居住の用に供されていた土地等、いわゆる自宅敷地に特例を適用したいというご相談を多くいただきます。そこで、次に自宅に対する「特定居住用宅地等の特例」の適用要件を考えてみます。

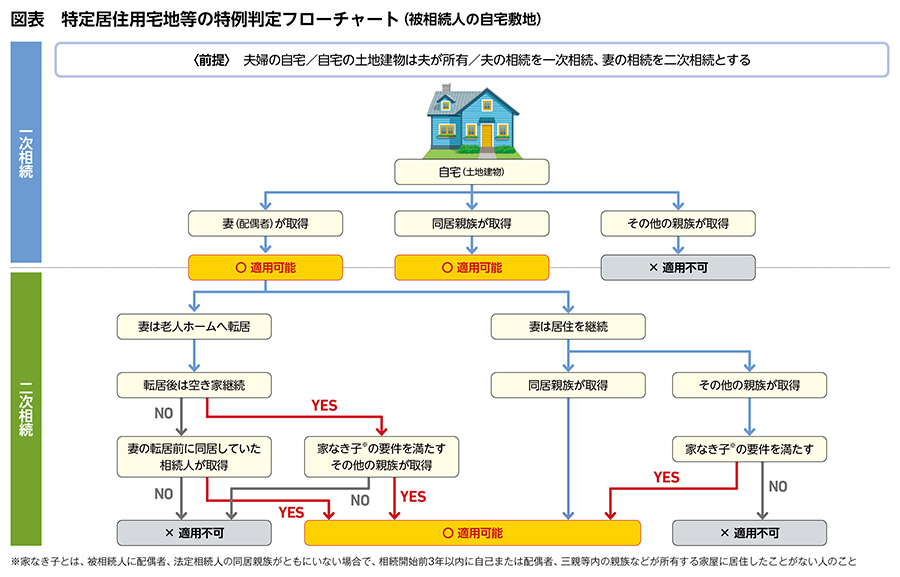

被相続人の自宅敷地に関する特定居住用宅地等の要件は、「取得する人」と「取得したときの状況」が重要になります。その考え方について、よくある事例を引きながらご紹介しましょう。併せて、ページ下のフローチャートも参考にしてください(特例の適用要件の詳細はこちらからご確認ください)。

【事例】

一次相続・二次相続のいずれも特定居住用宅地等の特例を適用する方法を考える

ご夫婦は、夫が所有する自宅の土地建物(戸建)に居住しています。2人の子はすでに独立し他の場所に住んでいるため、同居の子はいません。このような状況で夫の相続を一次相続として、一次相続と二次相続のいずれも自宅敷地に特定居住用宅地等の特例を適用することを考えてみます。

①一次相続時

夫の相続では、妻が自宅敷地を相続する以外は特定居住用宅地等の80%減額を適用することはできません。相続人に配偶者がいる場合、特例が適用できるのは配偶者か同居親族だけだからです。家なき子の特例と呼ばれるものがありますが、これは被相続人に「配偶者」「法定相続人の同居親族」がともにいない場合に、同居していない親族が一定の要件を満たしていれば特例を適用できるというもので、配偶者がいると利用できません。したがって、子が特例を適用したいのであれば同居する必要があります。

②二次相続時(その1)…… 妻が引き続き居住した後に二次相続が発生

妻は一次相続で自宅を相続し、引き続き居住した後に二次相続が発生しました。この場合、同居をしていない子であっても家なき子の特例要件を満たしていれば、自宅敷地に特定居住用宅地等の80%減額を適用することができます。

家なき子の特例要件の一番のポイントは、自宅敷地を相続する子は自分や親族等が所有する家屋に過去3年超住んでいないという要件です。つまり、子は賃貸暮らしである必要があります。二次相続時に特定居住用宅地等の特例を適用したいのであれば、賃貸暮らしか同居するかのいずれかになります。すでに子が持家に住んでいるのならば、二次相続が発生する3年前までに住まいを変更する必要があります。

③二次相続時(その2)…… 妻が老人ホームに入居後に二次相続が発生

もう1つ、妻は一次相続で自宅を相続して居住をしていたけれど、一人暮らしとなったこともあって老人ホームへ入居し、その後二次相続が発生した場合を考えてみましょう。この場合、「妻は死亡時に要介護等の状態であった」などの要件を満たせば、ケースによっては特定居住用宅地等の特例を適用することができます。

まず老人ホームへの転居により空き家となった自宅をそのままにしておいたケースです。このケースでは先ほどの家なき子の特例が利用できます。さらに相続後に自宅を売却した際には、相続空き家の3,000万円控除という譲渡所得税を軽減する特例を利用できるかもしれません(相続空き家の3,000万円控除の詳細はこちらからご確認ください)。

しかし、空き家は防犯上もよくないし、もったいないからと別居していた子が自宅に移り住んだケースでは、特定居住用宅地等の特例は適用できません。なぜなら、子が転居するとその家はもはや被相続人の自宅ではなく、子自身の自宅になってしまうからです。

一方、親が老人ホームへ入居する前に子が自宅へ移り住んだケースは同居親族とみなされ、特定居住用宅地等の特例が適用可能になります。そのため、将来親が老人ホームへ入居し、自宅が空き家になった際は自分が住もうと思っている相続人の方は、親といったん同居するようにしましょう。こうすれば、親孝行にもなり、かつ税制上のメリットも享受することができるのです。

Let’s Plaza(年3回発刊)では、

- 相続対策や事業承継などをテーマにした特集

- 税務・法務動向、不動産市場の最新動向

- 著名人や不動産オーナーへのインタビュー

などの内容を取り上げています。

皆様の資産経営や不動産のお悩み解決に、

ぜひお役立てください。