一次相続で税を軽減すると二次で負担増になることも

一次相続のみの相続税額軽減を考えていると、一次・二次トータルの相続税額が高額になる場合もあります。留意すべきは、配偶者の相続、つまり二次相続時の税率に影響する資産総額です。

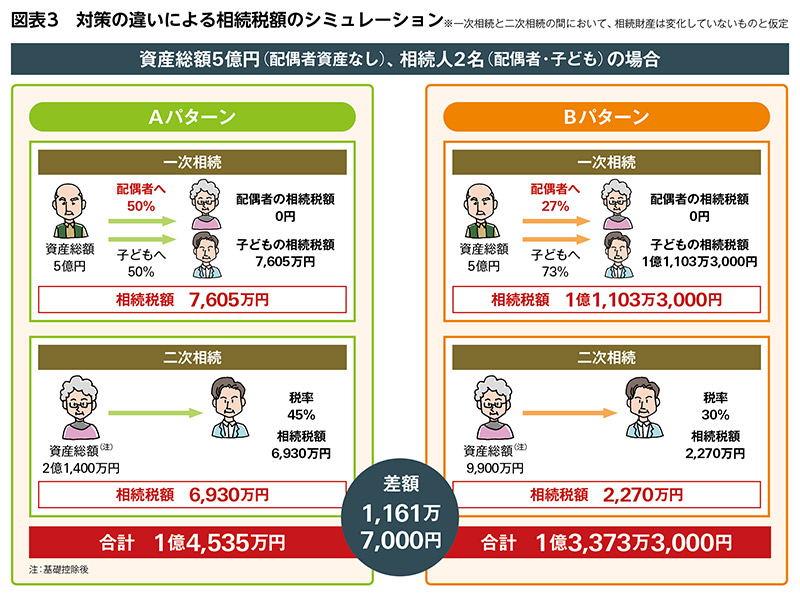

相続税額のシミュレーションを見てみましょう(図表3)。父親が亡くなり、資産総額は5億円、相続人は配偶者と子どもの2名と仮定します。

まずはAパターンです。一次相続のみを考えた場合、配偶者控除を適用し資産総額の50%を配偶者が相続すると、相続税は7,605万円と最小額に抑えることができます。しかし、相続税は取得する資産が多いほど税率が高くなる累進課税のため、一次相続で配偶者が取得する資産が多ければ多いほど、二次相続が発生した際の税率は高くなります。二次相続時の基礎控除後の配偶者の資産総額は2億1,400万円で税率45%ですから相続税額は6,930万円となり、一次・二次を合わせた相続税額は1億4,535万円です。

次はBパターンです。こちらは最初から一次・二次のトータルで相続税が最小額になるように計算し、そこから一次相続で配偶者が取得する資産の割合を割り出しています。一次・二次トータルでの相続税の最小額は1億3,373万3,000円。その場合、一次相続で配偶者が取得する資産の割合は27%で、相続税額は1億1,103万3,000円と、Aパターンよりも3,498万3,000円高くなります。しかし、二次相続では基礎控除後の配偶者の資産総額は9,900万円で税率30%であるため、相続税額は2,270万円と、Aパターンよりも4,660万円も低く抑えることができるのです。その結果、AパターンとBパターンでは一次・二次トータルで1,161万7,000円の相続税額の差が生じます。

配偶者個人の資産額も重要です。もともと所有資産がある場合はもちろん、一次相続で配偶者が収益不動産を取得したり、配偶者の実家等で相続が発生した場合も資産額が増えるため留意が必要です(配偶者に所有資産がある場合の相続税額のシミュレーションはこちらからご確認ください)。さらに、小規模宅地等の特例が適用できるか否かも二次相続の相続税額に影響するのは前述の通りです。

資産総額や資産の種類、相続人の数、適用できる特例など、ケースによってさまざまですので、一次・二次トータルで相続対策を考える際は専門家に相談することをお勧めします。

不動産は分割の難しさがトラブル発生の要因に

前回のCASE03のように、相続財産の多くが不動産の場合、分割が難しいという不動産の特性も“争族”の要因になる場合があります。平等に相続する方法としては、不動産は長男に相続し次男には現預金を相続する、不動産を相続する長女が不動産を相続しない兄弟姉妹に代償金を支払うなどが考えられます。しかし現実的には、不動産は数億円分の価値があるものを所有していたとしても、同額の現預金は持っていないなどの理由から、これらの解決方法をとれないことも多く、分割でもめるケースが多くなってしまうのです。

こうした問題を防ぐために、不動産を相続人全員の共有にするケースも見られます。しかし、複数の相続人で不動産を共有にすることは、不動産の維持管理や売却がスムーズにできないなど、将来的に問題が発生しやすくなるためお勧めできません。

また、同じく前回のCASE02のように、親との同居や介護等の寄与分をめぐり、兄弟姉妹間で気持ちがすれ違う事例もよく聞きます。民法には「寄与分」や「特別寄与料」という考え方があるので自分は大丈夫と考える方もいらっしゃるかもしれませんが、これらは財産形成に対しての寄与に報いるもので、介護や奉仕は考慮されません。

無償で療養看護その他の労務を提供し、「被相続人の財産の維持や増加に特別の寄与をした場合」に限り、相続人であれば寄与分として相続分の調整、相続人以外の親族であれば寄与に応じた額の金銭(特別寄与料)の請求ができるという点に留意が必要です。介護などへの寄与分を遺産分割に反映させたい場合は、親が生前に遺言書を作成する、生前贈与を行うなどの対策を講じましょう。

また、前回のCASE04のように親と同居していた子どもが兄弟姉妹から財産隠しを疑われて“争族”に発展する例もあります。両親が揃っていたときよりも、親が1人きりになってからのほうがそうした疑念が生まれやすいようです。

親は日常的にどのくらいの支出があるかを子どもたちに知らせておく、大きな支出があったときはメモするなどを習慣にすることが大切です。また、子どものうちの1人が親の財産を管理する場合も、親の現預金からの支出についてはその都度メモしておくことをお勧めします。

◆ ◆ ◆

一次相続よりも二次相続で問題が起きやすい要因を見てきました。次回は、二次相続でそうした問題を発生させないための対策について考えます。お楽しみに!

(第3回に続く)

公認会計士・税理士。1967年、神奈川県生まれ。横浜国立大学経済学部卒業後、安田信託銀行入行。2000年、公認会計士登録。2002年、山田&パートナーズ会計事務所、株式会社ソニーを経て、タクトコンサルティング入社。2009年、税理士法人タクトコンサルティング代表社員就任。2020年、株式会社タクトコンサルティング代表取締役社長就任。現在、税理士法人タクトコンサルティングにて、相続、譲渡、交換、土地活用、企業組織再編、M&A、事業承継対策等の実務に携わる。

税理士法人タクトコンサルティング 代表社員・株式会社タクトコンサルティング 代表取締役社長

山田毅志 氏

Let’s Plaza(年3回発刊)では、

- 相続対策や事業承継などをテーマにした特集

- 税務・法務動向、不動産市場の最新動向

- 著名人や不動産オーナーへのインタビュー

などの内容を取り上げています。

皆様の資産経営や不動産のお悩み解決に、

ぜひお役立てください。