まずは相続の最終形を描き、そのうえで対策を検討する

一次相続はもちろん、問題が発生しやすい二次相続もしっかりクリアし、家族円満を実現する――。そのためには「まずは一次、その後に二次の対策を検討する」のではなく、「二次を含めたトータルの対策を一次発生前から早めに検討する」ことがなにより重要です。

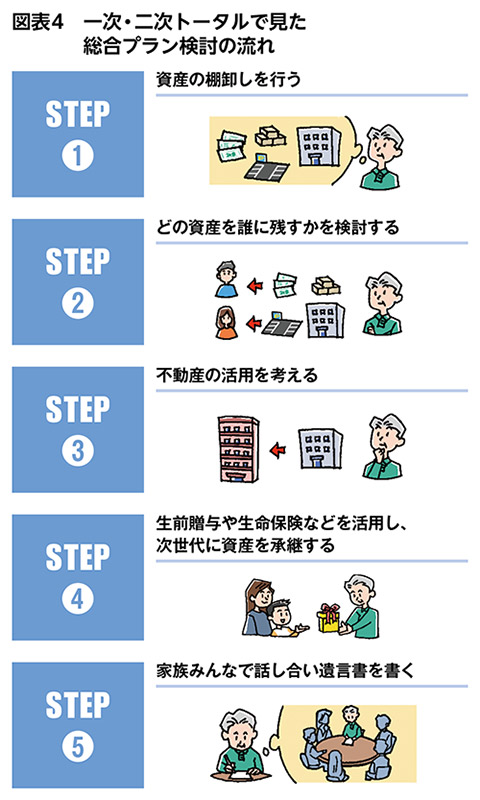

具体的なステップは図表4の通りです。

まずは、STEP❶「資産の棚卸し」で不動産や預貯金、保険、投資商品、会員権なども含め、所有するすべての資産を把握します。そのうえで、そのまま残しておきたい資産、活用を検討したい資産、相続税の納税資金に充てる資産などに色分けしていきましょう。

STEP❷では、棚卸しした資産について、二次相続、つまり両親の相続が完了した時点で誰に何を持っていてほしいかを検討します。親世代と子世代で意向が異なることがあるので、事前に相続人の想いも確認するのがよいでしょう。

不動産活用などにより納税・分割を円滑に進める

誰にどう資産を相続させるかを決めたら、その実現方法を検討していきます。その際に、まず検討すべきは納税対策です。相続財産の大部分が不動産の場合、相続税を払うだけの現預金が足りず、トラブルにつながるケースもあるので、まずは各相続人に課せられる相続税額を把握しましょう。また、前回もお話ししましたが、一次・二次相続での財産の分配の仕方や、利用する制度によって税額が変動するため、相続税額の試算については専門家に相談することをお勧めします。

相続税額を把握したら、相続人が納税資金を確保しつつ、スムーズに承継できるよう、具体的なプランを立てていきます。その方法の1つとして検討したいのが、STEP❸の不動産の活用です。不動産活用は主に新築・建て替え、賃貸、組み換えなどがあり、適切な手法を選ぶことで分割対策や納税対策、収益性の向上、管理手間の軽減などさまざまな効果が見込めます。

例えば、所有する土地に収益物件を建設すると、その土地は貸家建付地評価となり相続税評価額が下がります。また、未利活用の土地や管理手間がかかる老朽化ビルなどを売却し、その資金で区分マンションを複数戸購入した場合、相続税評価額を下げつつ、分割対策や収益性の向上、管理手間の軽減を図ることが可能です。

生前に次世代へ資産を承継する対策も検討する

不動産活用と同時に、相続が発生する前に次世代に資産を渡すことも検討します。これがSTEP❹です。その方法の1つとして、生命保険への加入があります。死亡保険金は法定相続人1人あたり500万円が非課税になり、相続人が2人ならば現預金1,000万円を保険に組み換えるだけで課税額を圧縮することができます。80歳を超えても加入できる一時払終身保険もあります。

もう1つの方法は生前贈与です。2024年から暦年贈与の加算期間延長や相続時精算課税制度の基礎控除新設など制度が変更されましたので、変更内容を把握したうえで活用を検討しましょう。生前贈与は早い時期から実行したほうが有効で、50代から始めても早すぎることはありません。特に多くの不動産をご所有の方は、生前贈与を含めた対策を検討することをお勧めします(生前贈与の制度変更についてはこちらからご確認ください)。

遺言書や民事信託など実現のための準備を進める

資産を次世代に承継するプランとその対策がまとまったら、STEP❺として遺言書を作成しましょう。家族円満の実現に向けては、問題が起きやすい二次相続の被相続人、つまり残された配偶者の遺言書が非常に重要となります。遺言書があれば被相続人である親の意思を前提にして遺産分割を行うことができますが、遺言書がない場合は基本的に法定相続割合をベースに相続人が遺産分割協議を行うことになります。

介護してくれた子どもに多くを相続したい、自宅や事業用不動産は家を継ぐ子どもに残したいなど、想いを実現するには遺言書を作成しましょう。また、遺言書を残す場合は、相続人、特に子どもに自身の想いを話し、理解してもらうことが重要です。相続人の理解が得られている内容ならば、相続発生時に争いが起きる可能性も少ないでしょう。

遺言書は気持ちが変化したら何度でも書き直せるため、まずは書いてみることをお勧めします。70歳になったら書くなどと期限を決めるのもよいでしょう。その際は、遺言書の紛失や偽造を防止できる公正証書遺言がベストです。

さて、一次・二次トータルでの相続対策検討の流れを見てきましたが、もう1つ押さえておくべきポイントとして認知症のリスクがあります。認知症になると資産の売却をはじめ契約などの法律行為ができなくなるため、事前に思い描いていた相続対策の遂行が難しくなる可能性があります。そのため、認知症になる前に、早めに前述の各STEPを実行し遺言書を完成させておく、あるいは遺言と同様の効果が期待できる民事信託(家族信託)を設定するなど、何らかの対策を打っておきましょう。

また、一度相続対策の方針を決めても、例えば介護費用で納税資金が減ってしまった、一次相続後に兄弟から相続を受けて相続財産が増えたなど、さまざまな事情から相続人の立場や経済状況が変化することもあるでしょう。そのため、相続の方針は定期的に見直す必要があることも念頭に置きたいところです。その場合も、指針となる想いの共有が家族内でできていれば、それに沿ってスムーズに軌道修正していくことができるでしょう。

Let’s Plaza(年3回発刊)では、

- 相続対策や事業承継などをテーマにした特集

- 税務・法務動向、不動産市場の最新動向

- 著名人や不動産オーナーへのインタビュー

などの内容を取り上げています。

皆様の資産経営や不動産のお悩み解決に、

ぜひお役立てください。