「かかる費用」と「使える資金」を明らかにする

自分に合った住まい方を実現するためには、初期費用とランニングコストを把握する必要があります。初期費用は、自宅ならばリフォーム代、分譲マンションならば購入費、賃貸マンションならば敷金礼金、シニア施設ならば敷金や入居一時金などを指します。

一方ランニングコストは、生活に欠かせない「食費」に加え、持ち家の維持費やマンションの管理費、シニア施設の家賃、水道光熱費など住まいや暮らしにかかる費用全般を指す「住まい費用」、公的介護保険のサービス利用料や介護で使用する消耗品などの「介護費用」、医療費や日用品費、レジャー費といった「その他費用」を指します。先々のことも見据え、「介護費用」「その他費用」は合わせて月額5~10万円程度を見込んでおきたいところです。

必要な費用を試算したら、今度は使える資金を明らかにしましょう。まず金融資産や不動産などの保有資産の棚卸しを行うとともに、年金や不動産収益などの収入を把握します。

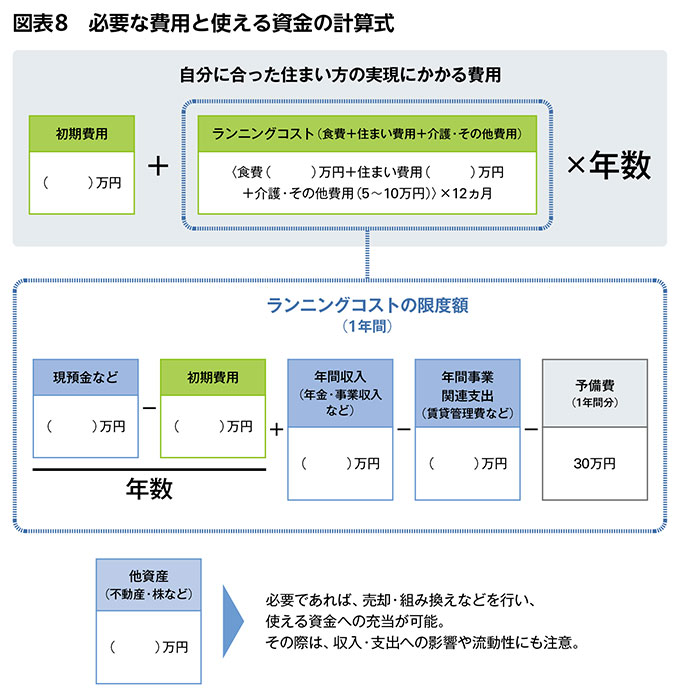

次に、試算した費用を賄えるか、図表8の計算式を使って確認しましょう。毎年のランニングコストを、現預金から初期費用を差し引いた残りの金額と、年金・事業収益で賄えるかがポイントです。その際、万が一の備えとして予備費を年30万円程度は差し引いておきましょう。

資金が不足しそうな場合は、別の住まい方、あるいは実現のための方法を検討します。例えば、現預金は少ないものの、年間の収入が多い場合は、初期費用が低く、ランニングコストが高い支払い方法を選ぶのも一案です。また、不動産の売却や活用により、現預金や収入の増額を図る方法もあるでしょう。

不動産の現在価値はマーケットにより変動するため、売却を検討する際は査定を取ることをお勧めします。また、住み替えるための初期費用を準備しなければいけないタイミングまでに売却等の対策が間に合うように調整が必要なため、不動産会社などの専門家に事前に事情を伝え協力を依頼しましょう。

相続・承継の観点も視野に入れることが重要

住まい方の見直しを機に所有資産のポートフォリオが大きく変わる場合は、相続対策の観点も欠かさないようにしましょう(相続対策の考え方については「レッツプラザ」(2021年9月号)を参照ください。)。住まい方に関連する相続対策のポイントは以下の通りです。

ポイント❶ 住まい方の変更に伴う相続税への影響を押さえる

それぞれの住まい方やそれに伴う資産の活用状況によって相続税の評価額が変わる場合があるため、相続税への影響を十分に把握したうえで検討を進めましょう。

例えば、改修は節税効果がある対策の1つです。改修は建物の設備更新や修繕だけではなく、間取り変更やバリアフリー化、耐震性の向上などのリフォームも含まれます。これらは不動産の価値を高めることができるわけですが、相続税評価額は改修にかけた費用ほど上がらないことが一般的です。一方、改修せずに現金で持ち続けた場合は、額面通りの相続税評価額となります。そのため、自宅の改修は節税対策を図りながら理想の住まいを実現できる方法といえるでしょう。賃貸マンションやアパートのリフォーム改修等の場合は賃料アップも期待できます。

また、一戸建ての自宅を売却し、その資金で「マンション(区分住戸)を購入し住み替える」ことも、節税対策になります。路線価地域にある土地の相続税評価額は、路線価に土地面積を乗じて計算するため、所有する土地の面積が小さいほど低くなります。マンション(区分住戸)の場合、所有土地は建物全体の敷地面積を敷地権割合(該当区分住戸の専有面積/すべての住戸の専有面積の合計)で乗じて計算されるため、建物全体の敷地面積が小さく総住戸数が多いほど、評価の対象となる土地面積が小さくなる傾向があります。敷地すべてが相続税評価対象となる一戸建てを売却し、マンションを購入することで節税対策ができるというわけです。

一方、住まいの変更に伴い、税額を減らす効果のある「特例」が利用できるかどうかは、相続税対策の観点で十分留意が必要です。例えば、自宅からマンションやシニア施設などへの住み替えを選択した場合、「小規模宅地等の特例(自宅)」と「相続空き家の3,000万円控除」が要件によっては元の自宅に対して適用できなくなる可能性があります。

「小規模宅地等の特例」は被相続人の自宅を相続・遺贈等で取得した際に、一定の条件を満たせば330㎡までの部分について評価額が80%減額される制度です。また、「相続空き家の特例」は相続によって生じた空き家を一定の条件を満たして譲渡した場合、譲渡益から最大3,000万円を控除できるという特例です。

この2つの特例は「対象の不動産が被相続人の自宅であった」という要件があるため、住み替えた場合における元の自宅には適用できません。ただし、被相続人が要支援か要介護状態で有料老人

ホームなどに入居し、自宅を賃貸等せずに保有し続けた場合は適用されます。

したがって、特に有料老人ホームなどに入居して元の自宅を保有し続ける場合は、2つの特例が元の自宅に適用できるかどうかが税額に大きな影響を及ぼす可能性があるため、早めに税理士などの専門家へ確認されることをお勧めします。

Let’s Plaza(年3回発刊)では、

- 相続対策や事業承継などをテーマにした特集

- 税務・法務動向、不動産市場の最新動向

- 著名人や不動産オーナーへのインタビュー

などの内容を取り上げています。

皆様の資産経営や不動産のお悩み解決に、

ぜひお役立てください。