ご相談内容

父の相続を見据え相続税の納税に備えたい

A様(53歳)の場合

80歳の⽗は都内S区に300坪の月極駐車場や築30年の賃貸マンションなど複数の不動産を所有しています。

母はすでに他界しているため「自分の財産は⼀人息子のお前にすべて渡すから、今後の活用方針は任せた」と言っています。

父からの相続を見据えて納税対策をしたいのですが、父も相続税額はわからないといっています。

何から手を付ければよいのでしょうか?

ポイント

- 資産を網羅的に把握したい

- 納税額を把握したい

現状把握

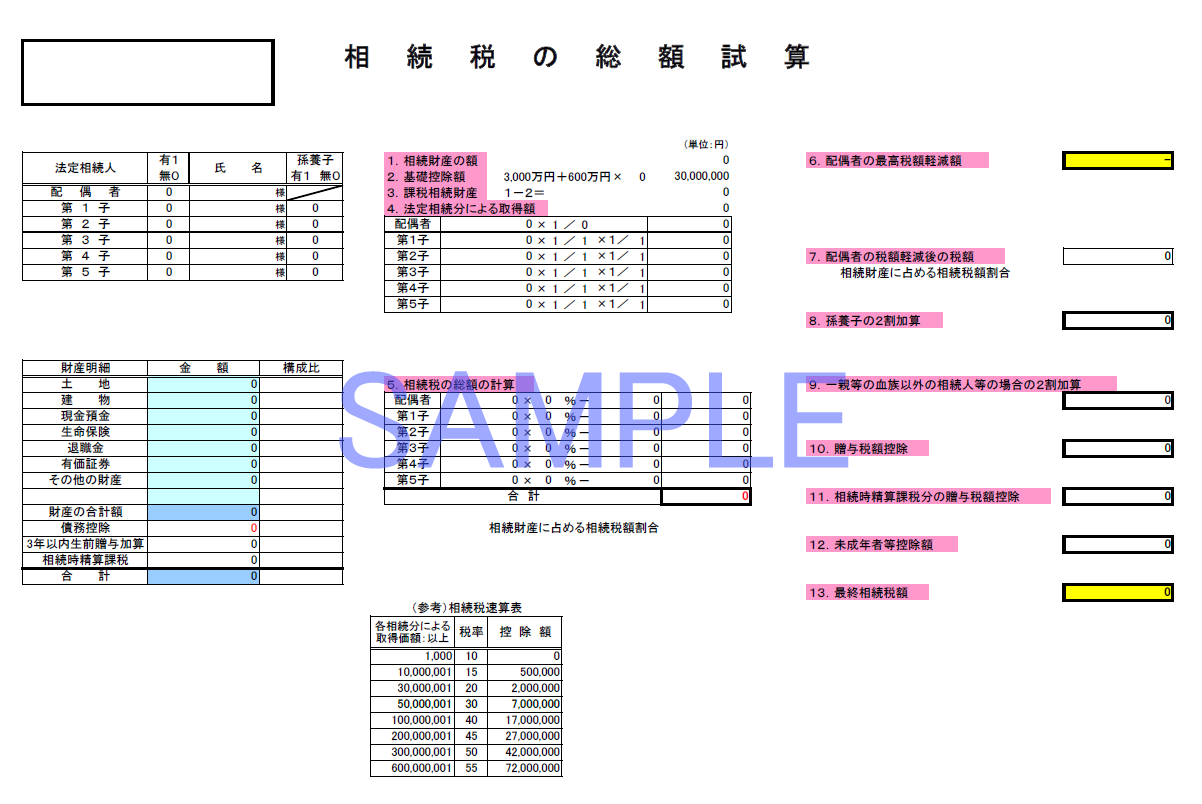

レッツによる相続税の簡易試算で納税資金不足が明らかに

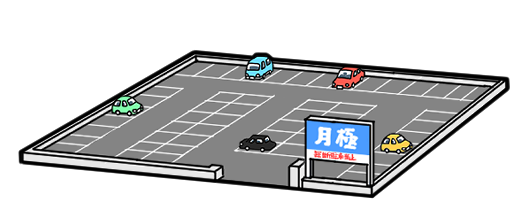

レッツに相談したところ、まずは資産の棚卸を行い現状を把握することを勧められました。

レッツの担当者が父の資産を一覧表にまとめてくれたので、所有不動産の収益性や流動性、現状の問題点等を網羅的に把握できるようになりました。また、不動産以外の資産については、金融資産が1億円ほどありました。

次に、相続税の簡易試算を依頼しました。その結果、父の資産のうち「金融資産1億円」と「300坪の月極駐車場」の2つの相続税評価額が高く、このままでは納税資金が足りなくなってしまうことがわかりました。

このままでは大変だということで、レッツに対策を考えてもらうことにしました。

金融資産

現預金は額面、金融商品は時価評価が相続税評価額となる。

現預金は額面、金融商品は時価評価が相続税評価額となる。

月極駐車場

駐車場は更地扱いで自用地として評価されるため、相続税評価額が圧縮されない。

A様のケースでは都内の路線価が高い地域、かつ、300坪という広めの面積だったため、相続税額の大部分を占める。

資産の一覧表と相続税簡易試算のイメージ

レッツからの提案

賃貸マンションの修繕と駐車場の有効活用で抜本的な相続税対策

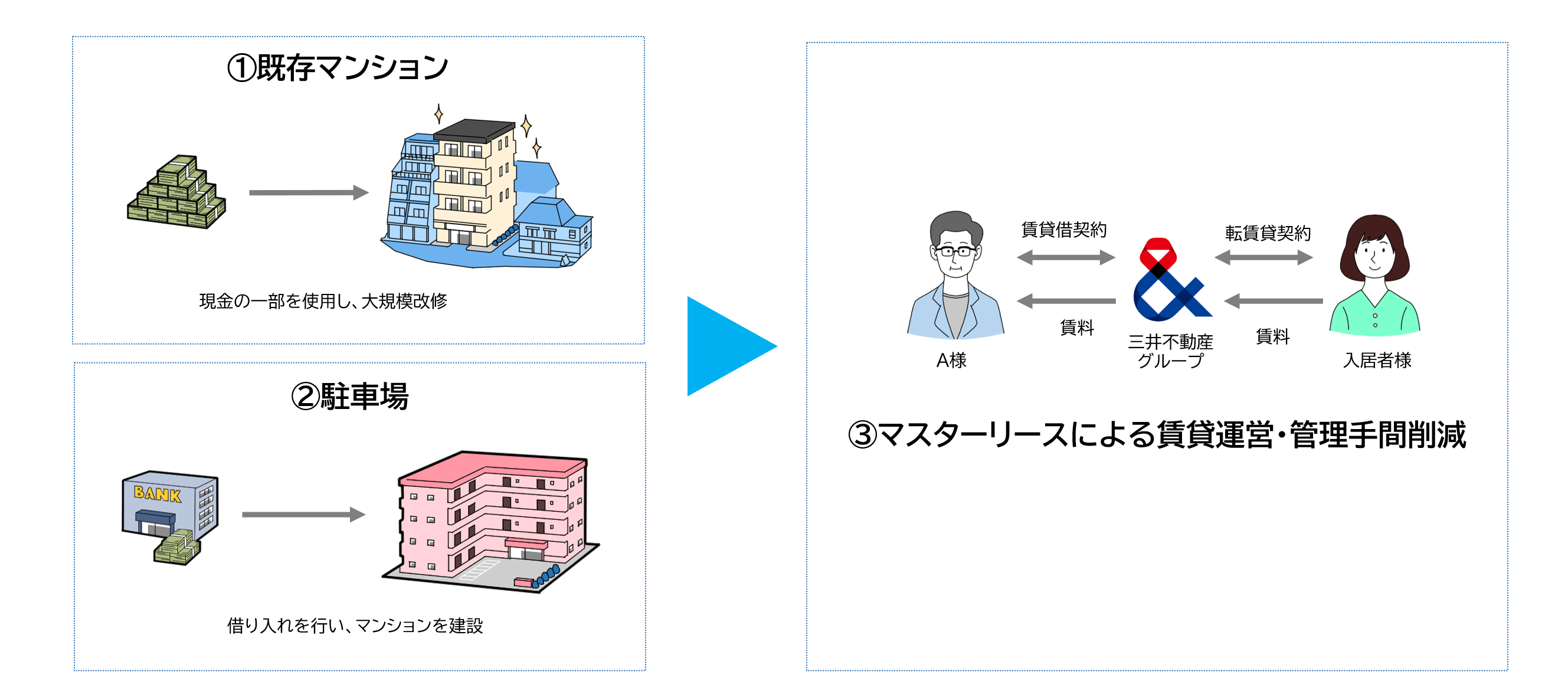

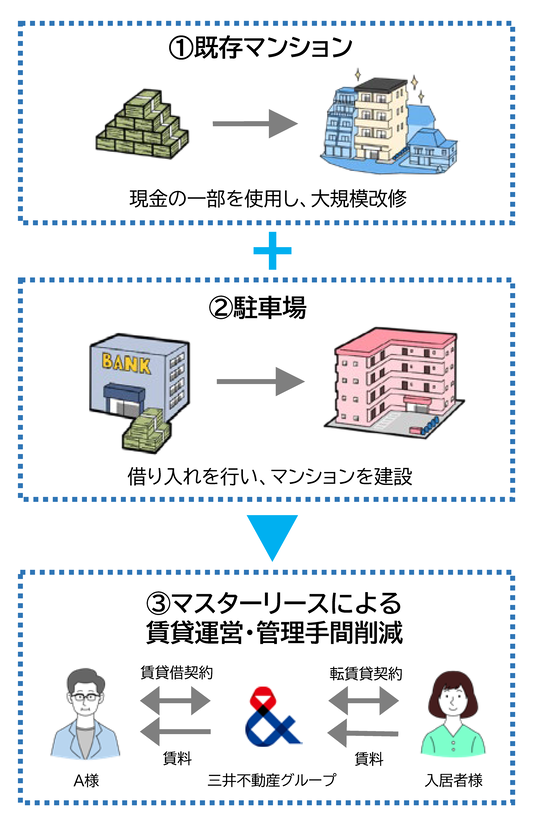

レッツは相続税評価額を圧縮するために、2つのプランを組み合わせて提案してくれました。

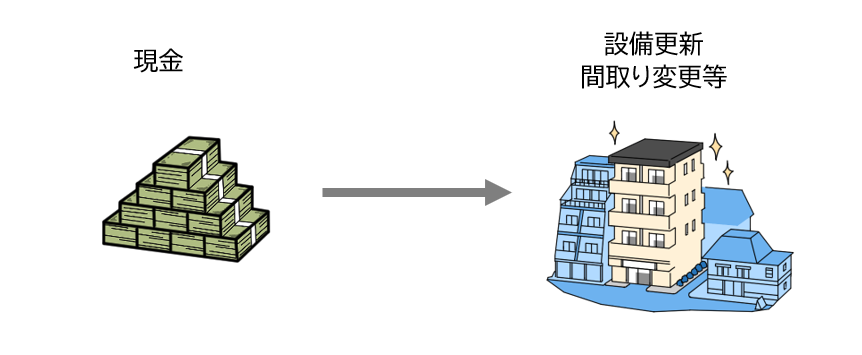

1つ目のプランは、資産の棚卸の際に「築年数が古く空室率が上がっている」という課題が浮上した賃貸マンションを改修する案です。

父の所有しているマンションは、設備の更新やマーケットに合わせた間取り変更などを実施することで、競争力が上がり空室率改善が見込めるそうです。また、改修は「かけた修繕費ほど建物の相続税評価額が上がらない」という性質があるため、金融資産を使用して改修を行うことで相続税評価額が低くなるとのことです。

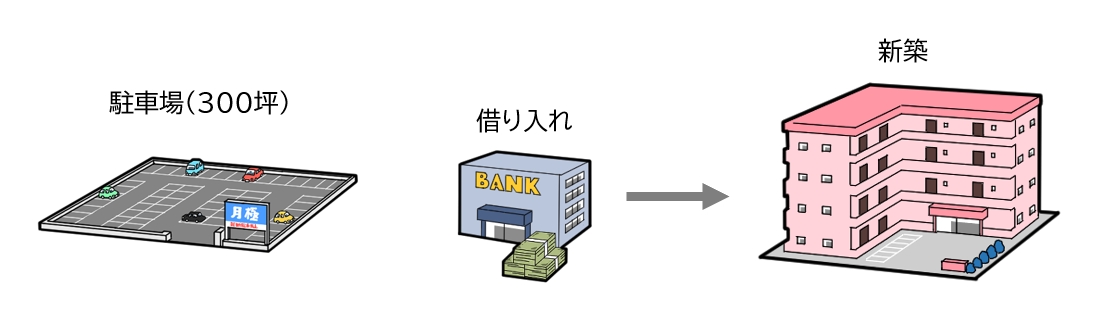

2つ目のプランは、借り入れを行い月極駐車場として使用している土地に賃貸マンションを建築する案です。

駐⾞場を賃貸マンションにすることで土地の評価方法が「自用地」から「貸家建付地」になるため、相続税評価額を下げられるとのことです。

また、全額借り入れを行うことも相続税評価額を下げる効果があります。

レッツのシミュレーションを父と確認したところ、「これならば納税資金で困ることはなさそうだ」という話になり、早速プランを実行してもらうことにしました。

⾦融資産で既存賃貸マンションの改修を実施

1億円の金融資産の⼀部を使⽤し、賃貸マンションの大規模改修を相続発生前に実施。

マンションの競争力の回復及び、金融資産の減少による相続税評価額の圧縮が見込める。

残った金融資産は納税資金として確保。

1億円の金融資産の⼀部を使⽤し、賃貸マンションの大規模改修を相続発生前に実施。

マンションの競争力の回復及び、金融資産の減少による相続税評価額の圧縮が見込める。

残った金融資産は納税資金として確保。

借り入れで月極駐車場に賃貸マンションを建設

金融機関から借り入れを行い、駐車場に賃貸マンションを建設。

収入アップに加え、相続税評価額の圧縮ができる。

金融機関から借り入れを行い、駐車場に賃貸マンションを建設。

収入アップに加え、相続税評価額の圧縮ができる。

対策の全体像

納税対策と併せて、管理手間も軽減

納税対策と併せて、レッツから今後の賃貸マンション経営についてもアドバイスをもらいました。

今までマンションの管理は専業オーナーである父が自身で管理していたのですが、会社勤めをしている私に引き継ぐ際は手間軽減のため、管理会社を利用するのが良いのではないかとのことです。

確かに、私は父のように頻繁に賃借人とやり取りするのは難しいと感じていました。

また、父も高齢になり日々のマンション清掃などが大変だと言っていたため、このタイミングで管理会社とマンションのマスターリース(⼀括借り上げ)契約をすることにしました。

また、新築マンションの建築に伴い収入が増えたことで、所得税や現金の蓄積にも気を付けるべきとのアドバイスもあったため、レッツが紹介してくれた税理士の協力のもと、今後の贈与、法人化、家族信託等も検討していきたいと思っています。

対策の全体像

ご感想

期待以上の提案をしていただき、⼤満⾜です!

今まで「相続対策といっても何から手をつければいいのか…」と悩んで行動に移せていませんでしたが、レッツがサポートしてくれたおかげでスムーズに計画を進めることができました。 特に納税対策だけではなく、運営手間や、今後増えるであろう収入についてもアドバイスをしてくれて、とても助かりました。 これからもレッツを頼りにしています。

レッツからのワンポイントアドバイス

Point

相続対策は早期の検討が大切、まずは現状分析から始めましょう

相続対策をしたいがどうすればよいかわからないため、後回しにしてしまったというお話を、お客様からよく伺います。

しかし、相続対策には時間がかかります。今回のA様のケースのように、マンションの建設を行う場合は、対策には数年かかるでしょう。

そのため、レッツではなるべく早くから検討を始めることをお勧めしています。

まずは、現状分析から取り掛かってみてはいかがでしょうか?

◆ ◆ ◆

レッツは資産の現状分析から、プランの提案、方針検討、事業推進まで一貫したサポートを行っています。 相続対策・土地活用・老朽化対策などをご検討の際にはぜひご相談ください。