ケースによって税制の取り扱いが異なる

不動産オーナーの場合、不動産の売却や組み換えを行った際、想定よりも高く売却できたなどの理由から手元に多くの資金が残るケースがあります。そのぶん税金も高額になるため、こんな時はふるさと納税を例年より多めに行おうと思うことでしょう。あるいは、こんな機会だからこそ、社会貢献の一環として公益法人などへ寄附を行おうかと検討する方もいるのではないでしょうか。また、「自分が亡くなった際には、お世話になった社会福祉法人や学校法人などの公益法人等へ寄附をしたい」などの強い思いを持っている方もいることでしょう。

では、国や地方公共団体・公益法人などに寄附をした場合、税金の計算では何か特例が設けられているのでしょうか。

税制上の取り扱いを見てみると、このような寄附を行った際にはいくつかの優遇措置が設けられています。税金を軽減するためには、これらの制度を上手に利用することが重要となります。なお、寄附税制に関しては所得税のことだけを考えればよいわけではなく、ケースによっては所得税以外にも考えなければならないことがあります。

よって今回は、「自分の金銭を寄附する」「相続した金銭を寄附する」「不動産や株式など財産そのものを寄附する」という3つのケースを取り上げ、それぞれに関連する寄附税制のポイントについて見ていきましょう。

Case1 「自分の金銭を寄附する場合」は、所得税の寄附金控除の可否を確認することが大切

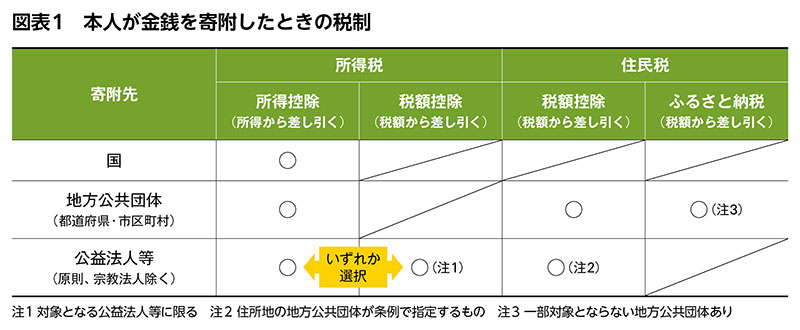

1つ目は、自分の金銭を寄附するケースです。この場合は、所得税の寄附金控除の適用が受けられるかどうかが税制上のポイントとなります。図表1に取り扱いをまとめたので、それを参考にしながら確認しましょう。

この寄附金控除は、国や地方公共団体、公益法人等へ寄附をした場合に受けられる制度です。対象となる主な寄附先は以下の通りです。

〈所得税の寄附金控除の対象〉

国、地方公共団体、独立行政法人、公益社団・財団法人、日本赤十字社、国公立大学、学校法人、社会福祉法人、更生保護法人、認定NPO法人など

上記のように、公益法人等として学校法人や社会福祉法人も対象になっていますので、ご自分がお世話になった学校法人などを寄附先として検討されてもよいかも知れません。

ただし、学校法人への寄附のうち、入学年に行った寄附は対象外になりますので注意が必要です。例えば、子どもの入学を機にその学校法人に寄附をしたいと考えたとしましょう。しかし、その寄附が入学願書受付の開始日から入学予定年の年末までの期間内であった場合は、原則として入学と因果関係のあるもの、すなわち「学校の入学に係る寄附金」とみなされ、寄附金控除の対象外になってしまうのです。入学年に行った寄附は入学と因果関係があり、純粋な寄附とは言えないというのが税務的な考えです。

なお、寄附金控除の対象に宗教法人は含まれていません。財務大臣が指定する寄附金として文化財などに関連して一部対象になる場合がありますが、神社やお寺・宗教団体などへの寄附は原則として寄附金控除の対象外になります。

次に計算内容を確認しておきましょう。寄附金控除の対象になると、所得税を計算する上で所得から差し引くことができます(これを「所得控除」と言います)。差し引ける限度額は所得の40%相当額ですが、この範囲内であれば寄附金(寄附した金額から2,000円を引いた金額)が経費になるようなイメージでしょうか。適用される所得税率分だけ税金が軽減されます。

一定の公益法人等へ寄附をした場合には、所得税そのものから直接差し引くことができる「税額控除」が選択可能です。こちらにも限度額がありますが、税額控除であれば寄附金の40%相当額を所得税額の25%の範囲内で直接控除することができます。一般的に適用される所得税率が40%未満の場合は、税額控除を検討されるのがよいかも知れません。

また、寄附先が地方公共団体の場合は住民税の税額控除に加え、ふるさと納税の対象にもなります。そのため、一定の限度額までであれば、所得税と住民税から寄附金の全額相当が差し引かれるので、実質的な自己負担は2,000円のみです。ふるさと納税の計算は少し複雑なので、限度額についてはあらかじめ税理士に確認しておくのがよいでしょう。

Let’s Plaza(年3回発刊)では、

- 相続対策や事業承継などをテーマにした特集

- 税務・法務動向、不動産市場の最新動向

- 著名人や不動産オーナーへのインタビュー

などの内容を取り上げています。

皆様の資産経営や不動産のお悩み解決に、

ぜひお役立てください。