税務の基本的な考え方

税務の考え方の根本というか基本に、組換えについての特別な配慮は本来はありません。組換えというからには、まずは従来からある資産を売却や処分し、その代わりに新たな資産を購入、取得することになります。

その場合に、例えばある資産を1,000万円で売却し、その資金1,000万円で新たな資産を購入したらどうでしょう。結局のところ、資産の種類である“モノ”が変わっただけで、1,000万円という資産の保有状況には何ら変化がありません。言ってみれば、損も得もしていない、そんな考え方もあるのではないでしょうか。

というより、税務を考えない一般常識的な考え方からすれば、むしろそれが当然の感覚なのかもしれません。儲かって預貯金が増えたのなら、課税もやむを得ないのでしょうが、お金も残っていないし、儲かったという感覚はないからでしょう。

しかし、税務の基本的な姿勢は異なります。

売却・処分した代金で何を購入・取得しても、本来税務はそのお金の使途には着目はしないのです。売却し、儲かった事実があれば、そこに着目して課税をするのが税務の基本的な考え方なのです。

事業用資産の買換え特例

そうはいっても、実際に税を納める側の立場にも少しは配慮して課税しよう、というのが“特定の事業用資産の買換え特例”と言われる特例の考え方なのです。

一般の方にもその概要をご理解いただくため、あえて、厳密ではありませんが大枠のご説明から始めましょう。

これは国内にある所有期間が10年を超える土地等を、同じく国内にある土地等で面積が300㎡以上のものに買い換えた場合の特例です。売却代金で他の資産を購入したら、本来は他の資産の購入の有無に関わりなく課税するところを、その時は課税を見合わせて最小限に留めようとするのです。ただし、課税のチャンスを将来に先送りするだけで、課税の繰り延べという表現をします。決して税金が減額されたり、免除になったりするものではありません。

では、この課税の繰り延べとはどんなことなのでしょう。再び1,000万円の資産を前提に、A土地を例に考えてみましょう。この原価というか取得費を300万円とします。そしてA土地を1,000万円で売却してB土地を1,000万円で取得した場合です。 B土地の税務上の原価である取得費は1,000万円ではなく、A土地の原価である300万円を引き継ぐという考え方なのです。これが課税の繰り延べという特別な考え方をしてくれる特例なのです。ただし、実際の税務の計算は非常に複雑ですので注意が必要です。

課税の繰り延べの問題点

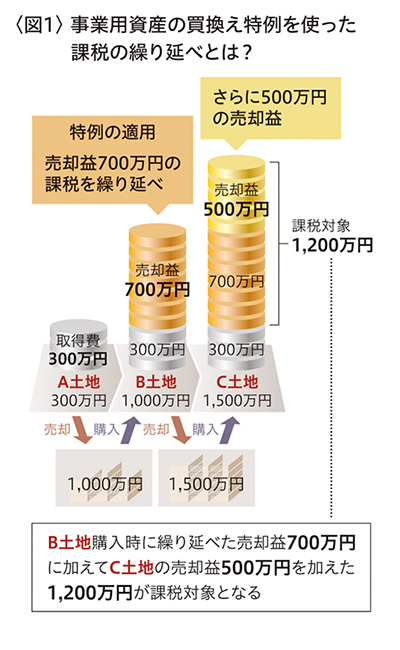

では、課税を繰り延べると、どんな問題が生じるのでしょうか。繰り返しますが、厳密な計算ではなく、買換えの主旨をご理解いただくための説明です。それはB土地を売却した場合です。仮に数年後にB土地が1,500万円で売却できたとしましょう。その売却益は1,500万円-1,000万円=500万円とはなりません。A土地の当初の原価である300万円を引き継ぐため、1,500万円-300万円=1,200万円が売却益になるというものです(図1)。

もともと300万円のA土地を1,000万円で売却した時に700万円が課税対象となり、そして1,000万円のB土地を1,500万円で売却時に500万円が課税対象に追加され、合計1,200万円が課税対象となるはずではありました。そう考えればご納得いただけるかもしれません。

しかし、B土地の売却時に一気に1,200万円が課税対象となるのです。B土地を未来永劫売却しなければこのような事態は生じませんが、これが土地ではなく建物への買換えだったらどうでしょう。

その建物が賃貸建物であれば、毎年減価償却という手続きで建物代金を経費化していくことになります。しかし、その時の減価償却のもとになる金額は、実際に支出した1,000万円ではありません。前述の理屈で引き継いだ300万円が減価償却のもととなる金額です。そうすると、毎年の所得税の計算をする際の不動産所得の金額は、減価償却がわずかしか計上できない分、多額になってしまいます。ご存じのとおり、所得税は累進税率ですから、住民税との合計で最高55%強の税率です。税率の高い方にとっては大変な負担になるでしょう。

一方、課税の繰り延べという特例を適用しない場合はどうでしょうか。原則に戻ってA土地を売却する時に分離課税となり、所得税・住民税合計で20%強の税負担で済むことになります。

しかも、これは売却時だけで、その後は買換え後の1,000万円を元に減価償却をおこなうことができるため、本来の不動産所得の計算ができ、毎年の税負担は大幅に減少することも少なくないのです。

つまりこの特例、買い換える資産を建物のような減価償却の対象となる資産にすると、売却時はともかく後々の税負担を考えた場合には、決して有利なものになりませんので注意が必要です。ただ、誤解のないように申しあげておくと、このような資産の組換え自体は有用なのですが、税務の特例を適用するのが得策ではないということです。

税理士。昭和27年生まれ。早稲田大学教育学部卒。税理士法人エーティーオー財産相談室代表社員。国税専門官として税務調査を10年強経験後アーンスト&ヤング会計事務所、タクトコンサルティングを経て独立。経験を生かした資産税のスペシャリストとして活躍中。著書に『相続に強い税理士になるための教科書』『相続財産は法人化で残しなさい』『円満な相続の本』など。

税理士法人ATO財産相談室

阿藤芳明 コラム一覧

Let’s Plaza(年3回発刊)では、

- 相続対策や事業承継などをテーマにした特集

- 税務・法務動向、不動産市場の最新動向

- 著名人や不動産オーナーへのインタビュー

などの内容を取り上げています。

皆様の資産経営や不動産のお悩み解決に、

ぜひお役立てください。