交換の特例

資産の組換え手法のひとつに、“交換”があります。これは文字どおり、物件甲と物件乙を交換するもので、双方の資産価値の差額について、差金の授受がなされることもあるでしょう。税務においては、前述の事業用資産の買換えの特例と同じで、本来は交換をした時点で双方が拠出した資産について、譲渡したものとして譲渡税の対象となるのです。

しかし、この場合においても、税金を納める側の立場で考えると、等価であれば金銭のやり取りはなく、お金も全く動きません。従って、損も得もなく譲渡税の課税に疑問を感じることもあるでしょう。

そこで、課税当局も次の要件を満たす場合に限って、交換の特例として何らの課税もおこなわないのです。

①同じ種類の固定資産であること

②双方の資産が1年以上保有しているもので、かつ交換の目的で取得したものでないこと

③交換後、従前と同一の用途に供すること

④両者の差額がある場合、多い方の価額の20%以内であること

等々です。

ここで問題になるのが、双方の資産の価額ですが、“時価”ということになっています。ただ、時価と言われてもその判断は非常に難しいものがあります。特に親族間で交換をおこなう場合、税務的にはその客観性が疑われることも多いのです。親子間など親は子のために金額的には損を承知で交換することもあるからです。従って、親族間での交換は後日税務当局に指摘を受けないよう、不動産鑑定士や不動産業者等の専門家の助言や疎明資料を準備しておくことが有用です。

逆に第三者同士の交換については、その懸念が全くありません。公示価格や路線価等で計算すると、明らかに20%以上の開差があっても、当事者同士で等価であるとの合意が得られていれば、それで問題はありません。そこに贈与の意思がなければ、課税上問題は生じないからです。経済価値以上の効用がある場合、そのような交換も十分あり得るからです。

なお、差額について金銭でのやり取りがなされる場合、その部分については譲渡税が課税されますので、注意が必要です。

等価交換

一般に等価交換というと、土地の所有者がその敷地を提供して、その地上にデベロッパーと共同でマンション等を建築する手法を言うようです。土地の所有者は建築代金を支払わず、それに相当する土地を提供することにより、資金なしで建物を建築することができるため、利用なさる方も多いようです。

これを税務の世界では、“既成市街地等内にある土地等の中高層耐火建築物等の建設のための買換え等”の特例と言われています。

典型的なのは、三大都市圏の既成市街地等内にある土地を売却して、その土地上にマンション等の中高層耐火建築物を建築する場合でしょう。

これも前述の「事業用資産の買換え特例」と同様、本来なら土地をデベロッパーに売却した時点で譲渡税が課税されるべきところ、その敷地に一定の高層マンションを建築することを条件に課税の繰り延べができるものです。土地という資産が建物に組み換えられた好例ともいうべきものでしょう。

共有の解消にも有用

今までいくつかの資産組換えの例を、税務上の特典を中心にお話してきました。税務の基本的な考え方は売却後に何を購入・取得したかではなく、売却をしたその行為に対して課税をするものであることはご理解いただけたのではないでしょうか。そのうえで、税金を納める側の心理的というか、心情的な面をも考慮して、特例を設けているのです。

相続税と言う税金面だけを考える場合、今回は特に触れませんでしたが、建物の評価はかなり優遇されていると言うことができます。実際の建築価格よりかなり安い価額の固定資産税評価額が基本になっているうえ、賃貸している場合には、さらに借家権割合である30%を控除した評価額になるためです。その意味では、土地の有効活用というのは、その重要性をいくら強調しても、強調しすぎることはないと言っても過言ではないでしょう。

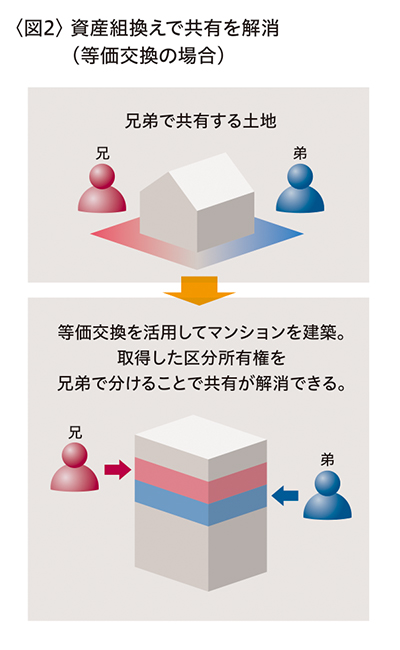

さらに、今まで述べてきた買換えや交換、等価交換などを用いれば、財産の運用の際に大きなネックとなる共有の状態を回避、解消できることにもなります。

とりわけ前述した等価交換の特例を適用すれば、土地だけでは分けにくい場合にも、部屋ごとに資産の細分化が可能に(図2)。そして、その部屋を相続で取得した方それぞれの意思で自由に活用し、売却、処分までもができることになります。その意味では共有の解消という、思わぬ効果までもが期待できることになります。

大切な財産のうち、特に土地は黙っていても都市部では固定資産税と言う大きな負担を強いられてしまいます。次代、次々代に繋げていくためにも、資産組換えを有効に活用していくきっかけにしていただきたいものです。

※本記事は2021年1月号に掲載されたもので、2022年1月時点の法令等に則って改訂しています。

税理士。昭和27年生まれ。早稲田大学教育学部卒。税理士法人エーティーオー財産相談室代表社員。国税専門官として税務調査を10年強経験後アーンスト&ヤング会計事務所、タクトコンサルティングを経て独立。経験を生かした資産税のスペシャリストとして活躍中。著書に『相続に強い税理士になるための教科書』『相続財産は法人化で残しなさい』『円満な相続の本』など。

税理士法人ATO財産相談室

阿藤芳明 コラム一覧

Let’s Plaza(年3回発刊)では、

- 相続対策や事業承継などをテーマにした特集

- 税務・法務動向、不動産市場の最新動向

- 著名人や不動産オーナーへのインタビュー

などの内容を取り上げています。

皆様の資産経営や不動産のお悩み解決に、

ぜひお役立てください。