1.特例の概要

特定の事業用資産の買換え特例は、一定の条件を満たす買換えについて、譲渡収入のうち買換えた金額の8割については、今回は課税しません、その残りについてだけ税金の計算をすれば良い、というものです。この特例を活用すれば、わずかな税金を納めるだけで、多額の資金調達をしなくても新しい事業用資産を取得することができます。

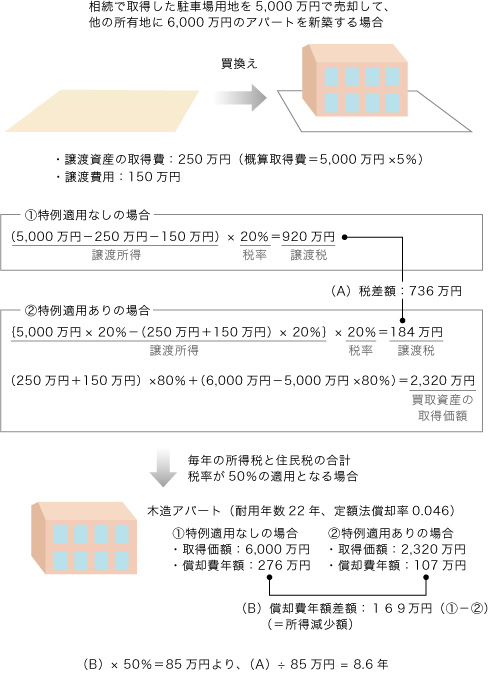

○売った金額≦買換えた金額の場合:収入金額=売った金額×20%

○売った金額>買換えた金額の場合:収入金額=売った金額-買換えた金額×80%

同じ種類の資産の買換えに限らず、駐車場用地を売却して貸付用マンションに買い換える、新たにアパートを建築する等、組み合わせは自由です。買換資産は、資産を譲渡した年に取得するのが原則ですが、所定の届出書を税務署長に提出して、譲渡した年の前年中、あるいは譲渡した年の翌年中に買換資産を取得することもできます。

2.事業用の資産

この特例は、個人も法人も受けることができますが、譲渡資産も買換資産も所有者自身の「事業」の用に供されているものでなければなりません。未利用の空き地や親族に無料で貸している土地などは対象となりません。ただし、譲渡資産がその所有者と生計を一にする親族の事業に使われていた場合に限って、所有者本人が事業に使っていたものとして取り扱うこととしています。ご主人の所有土地の上に奥様が建てたアパート経営をしている場合、その土地をご主人の事業用資産として特例を受けることもできます。 ここでいう事業とは、必要経費を差し引いて利益の出るような相当の対価を得て継続的に行われている場合も含みます。例えば、不動産収入はあるが貸マンション1室のみ、あるいは貸駐車場のスペースは5台分、というような、事業と称するに至らないような規模のものであっても適用できます。法人の場合には、社宅も対象となります。ただし、一時的に貸し付けたようなものは認められません。

3.買換資産によっては特例を適用しないほうが有利

この特例の適用に当たっては、どのような買換資産を取得するかで、その後に発生する税金の負担に差が出ます。この特例は、あくまでも課税の繰延べです。最終的に買換資産を売却する時まで課税を猶予されているだけです。ですから、買換資産の税務上の取得価額は、実際の購入金額ではありません。買換え前の、譲渡資産の取得費を元にして計算します。例えば、相続で取得した土地でその取得経緯や取得費が不明の場合には、取得費を譲渡収入の5%として計算を行い、これをそのまま引き継ぐのです。このため、買換資産が建物等の減価償却資産の場合には、減価償却費は少なくなり、毎年の所得税の負担は大きくなります。また、引き継いだ取得費が減価していきますから、将来買換資産を譲渡する場合の取得費は、更に少ないものになってしまいます。

下記の例のような、耐用年数の短い木造建物の場合には、毎年の所得税と住民税の合計税率が50%の方であれば、繰延べた税額との比較をしますと、9年後には、特例を適用しない場合の税負担の減少差額が、繰延べた税額を超えてしまいます。目先の納税はわずかでも、特例を適用しないほうが有利な場合もあるのです。長期譲渡所得の税率である20%を超える税率で毎年の所得に課税される方は、減価償却資産を買換資産とすることについては、慎重な検討が必要です。

4.分譲マンションは土地部分のみ特例選択が可能

不動産賃貸事業で買換え特例を適用するのであれば、課税を繰り延べられる部分をすべて土地に充て、所有し続けるのが最も良い方法です。仮に買換資産を譲渡するようなことになった場合でも、土地は減価せず、引き継いだ元の資産の取得費のままです。例えば、分譲マンションへの買換えを検討するケースでは、敷地権としての土地部分のみを買換資産として選択するという方法もあります。こうすれば、建物部分は今回の購入価額そのまま、減価償却を行えます。

なお、買換資産を将来譲渡した場合のその取得の日は、買換資産の実際の取得の日です。買換資産は、譲渡資産の取得日は引き継ぎません。買換え後、5年以内に売却してしまうと、短期譲渡所得の39%という高い税率が適用されることになってしまいますので、注意が必要です。

※本記事は2009年1月に掲載されたもので、その時点の法令等に則って書かれています。

税理士。昭和27年生まれ。早稲田大学教育学部卒。税理士法人エーティーオー財産相談室代表社員。国税専門官として税務調査を10年強経験後アーンスト&ヤング会計事務所、タクトコンサルティングを経て独立。経験を生かした資産税のスペシャリストとして活躍中。著書に『相続に強い税理士になるための教科書』『相続財産は法人化で残しなさい』『円満な相続の本』など。

税理士法人ATO財産相談室

阿藤芳明 コラム一覧

Let’s Plaza(年3回発刊)では、

- 相続対策や事業承継などをテーマにした特集

- 税務・法務動向、不動産市場の最新動向

- 著名人や不動産オーナーへのインタビュー

などの内容を取り上げています。

皆様の資産経営や不動産のお悩み解決に、

ぜひお役立てください。