※本記事は、記事作成日である2022年7月11日時点の法令等に則って書かれています。

認知症は現代の資産承継の重大リスク

「人生100年時代」といわれるほど長寿命化が進行する中、今や認知症は資産承継に向け、常に気にかけておくべき重大なリスクといえるでしょう。

認知症を発症するとあらゆる法律行為ができなくなり、円滑な資産承継を行ううえで大きな障壁となります。しかし、認知症になるかならないか、あるいはいつ認知症を発症するか、それは誰にも分かりません。だからこそ、早くからの対策が重要となるのです。不幸にして資産承継前に自身が認知症になってしまった場合も含め、資産を承継する人たちと対処法について共有しておきたいところです。

では、実際に資産承継を行う前に本人が認知症により判断能力を失ってしまったらどうなるのかから考えていきましょう。まず、法律行為ができなくなるので、「分割」「納税」「節税」といった一連の対策が講じられなくなります。それまでに遺言などを作成していればまだしも、何の対策も講じていなければ相続が発生した直後から“争族”問題に発展する可能性が高くなります。また、本人が判断能力を失うと、例えば家族が本人の口座から介護費用を引き出すことも、財産を整理・処分することもできなくなってしまいます。

本人が認知症を発症してしまった場合の対処法としては、「成年後見制度」があります。これには「法定後見制度」と「任意後見制度」の2つがあり、前者は認知症になってから親族等が家庭裁判所に申し立て、家庭裁判所で選任した後見人がさまざまな法律行為を行うというものです。

後者は認知症になる前から活用できる制度で、本人が後見人を選ぶことができます。ただし、後見人に選ばれた人物が財産を好き勝手に処分できないようにするため、家庭裁判所が選んだ任意後見「監督人」が付きます。

成年後見制度はそもそも認知症などで判断能力が著しく低下した人の財産を存命中、保護するために設けられているため、財産が守られるという安心感はあるものの、融通が利かないという問題があります。

資産経営で言えば、賃貸マンションの大規模修繕や建て替え、あるいは銀行からの借り入れを行いたくても、それらは本人の財産を毀損するリスクを伴うため、法定後見人や任意後見監督人が認めないケースが考えられます。しかし、それではあまりにも不便だということで、本人が認知症になる前に自身の財産の管理を家族に託すことができる「家族信託」という制度が注目されているのです。

認知症対策に加え、分割対策としても有効

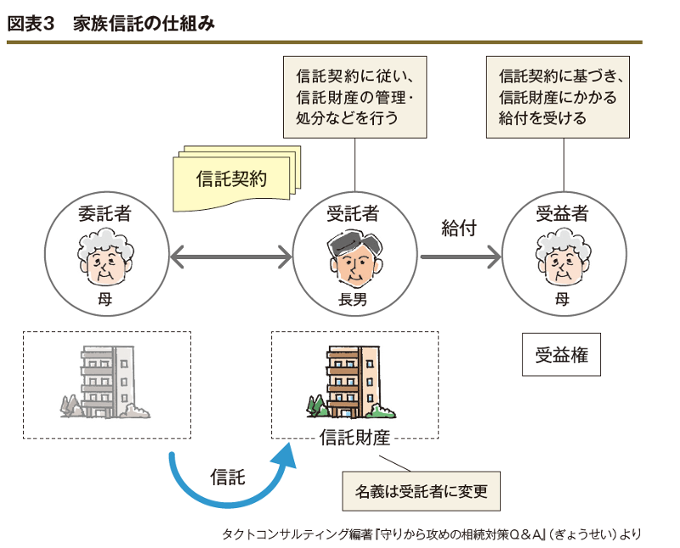

本来、自分の財産は自分の意思で管理・処分し、その利益を享受するものです。しかし、信託という制度を活用することで、「目的を持って財産を託す」委託者と、「目的に従って管理・処分を行う」受託者、そして「その財産から利益を受ける」受益者の3者に分解することが可能となります。つまり、本人以外の誰かが、本人の財産の管理・処分を実行できるようになるのです。

信託は、信託銀行などが受託者になり、不特定多数の者に営利的に行う「商事信託」と、それ以外の「民事信託」に分かれます。家族信託は民事信託の一種で、委託者、受託者、受益者が基本的に家族の中で構成されるものと考えていただければよいでしょう(図表3)。

その一番のメリットは、本人の財産の管理・処分の権利を、あらかじめ自分が指定した人に委譲できることにあります。不動産賃貸事業に関わる一連の業務には、預金の引き出しや振り込み、融資など金融機関の手続き、不動産の購入、売却、建て替え、修繕といったものがありますが、本人が認知症になるとこういった不動産に関わる法律行為も当然できなくなります。

しかし、例えば自分を委託者、子どもを受託者にした家族信託を設定しておけば、たとえ認知症により自身の判断能力がなくなったとしても、代わりに子どもが不動産に関わる法律行為を実行できるようになります。そのため、家族信託が認知症対策として有効だと考えられるのです。

また、家族信託には強力な「遺言代用機能」があります。これは、委託者である本人が信託財産について、本人が亡くなった後、財産や財産的利益を誰に、どのように分配するかを自由に決めることができる機能です。遺言と同じように、遺産分割協議を経ずに財産を承継する者を指定することができます。

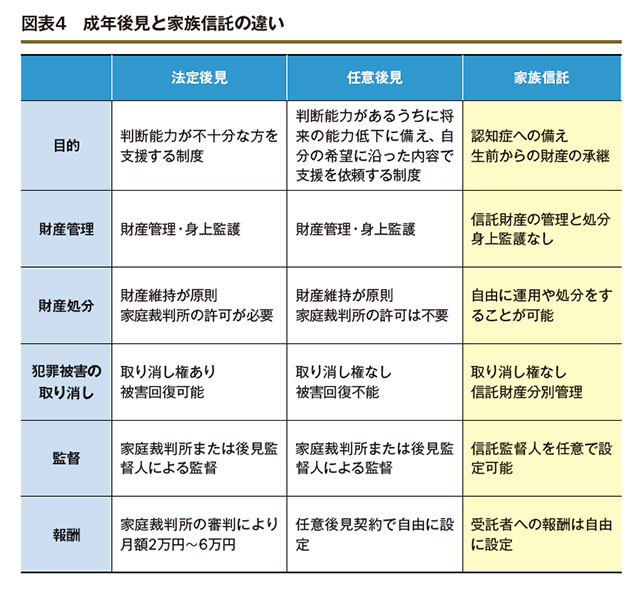

柔軟性の高さがデメリットになる可能性も

成年後見人制度と比較した場合、家族信託のメリットは財産の管理・処分が非常にやりやすいことでしょう(図表4)。基本的に受託者は自らの意思で、委託者から任された財産の管理・処分を実行することができます。成年後見人制度のように、法定後見人や任意後見監督人の許諾を得ないと何もできないということにはならないわけです。

ただ、この柔軟性の高さは諸刃の剣でもあります。第三者の目が行き届かないため、受託者が本当に信頼のおける人物でないとトラブルの元になる恐れがあります。兄弟のどちらかが父親と家族信託を設定し、受託者になるというケースにおいて、例えば兄は普段から金遣いが荒く、方々に借金をしているといった場合、弟としては絶対に兄を受託者にしたくないと考えるでしょう。そのため、受託者は相続人同士の間でも信頼を集める人物を任命する必要があります。

また、受託者は財産の管理・処分に絡んで多様な事務手続きを行わなければならないため、例えば、会社勤めをしている人が受託者となる場合はそうした時間や手間がかかることにも留意が必要です。

こうした留意点はありますが、家族信託は幅広い利便性を持っており、資産承継に向けた対策として検討する価値が高い制度といえるでしょう。

◆ ◆ ◆

次回は、「家族信託」「法人化」「資産の組み換え」という3つの資産承継テクニックのうち、不動産賃貸事業の「法人化」について詳しく見ていきます。お楽しみに!

(第3回に続く)

Let’s Plaza(年3回発刊)では、

- 相続対策や事業承継などをテーマにした特集

- 税務・法務動向、不動産市場の最新動向

- 著名人や不動産オーナーへのインタビュー

などの内容を取り上げています。

皆様の資産経営や不動産のお悩み解決に、

ぜひお役立てください。