※本記事は、記事作成日である2022年7月11日時点の法令等に則って書かれています。

節税効果を生かし、現金を効率よく貯める

不動産賃貸事業の法人化は、「所有会社方式」と「管理会社方式」の2つに分かれます。管理会社方式は賃貸不動産の管理事業を行うだけなので、法人化のメリットは限定的です。したがって、ここでは所有会社方式に焦点を絞り解説します。

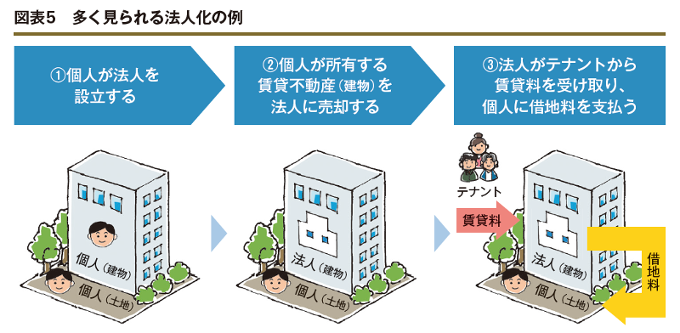

所有会社方式とは文字通り、賃貸不動産を個人所有から法人所有に切り替え、法人として不動産賃貸事業を営むやり方です。法人化の基本的な仕組みは、まず個人が法人を設立し、所有する賃貸不動産を法人に売却します。法人は銀行から融資を受け、その賃貸不動産を購入します。また、賃貸不動産に借り入れが残っている場合は、個人が法人から受け取った売却代金で借入金を返済するため、実質的には個人の借入金も法人に移転します。

法人に賃貸不動産を売却する際は、建物のみを売却するのが一般的です(図表5)。これは、法人の不動産購入価格を抑えられ、また土地も法人に売却した際に土地の含み益が莫大だと売主である個人に多額の税金がかかることになるためです。よって、一般的には建物と土地を分け、建物は法人、土地は個人という権利関係にする事例が多いといえます。

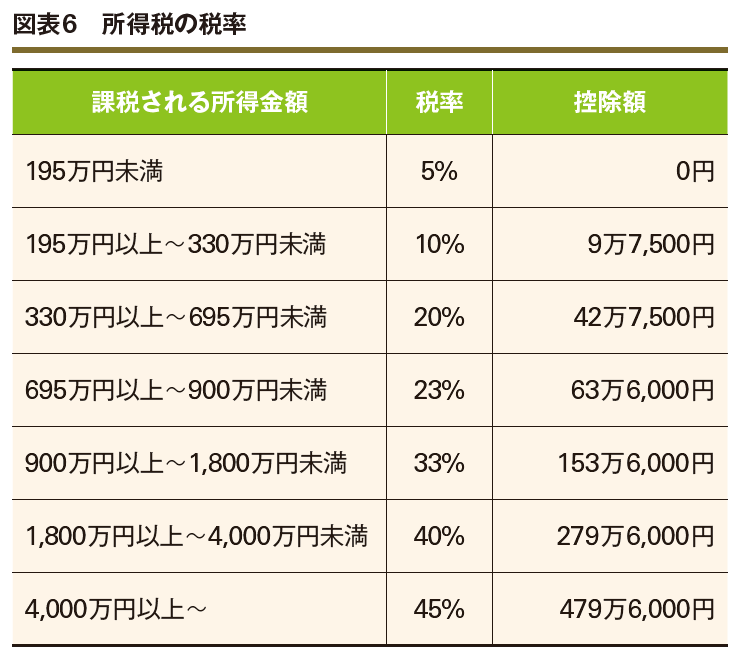

法人化のメリットは、個人と法人の税率の差を活かし、将来の分割や納税に必要な現金を効率よく貯められることにあります。個人で不動産賃貸事業を営んで得た所得は所得税の対象となり、図表6のように累進税率が適用されます。最も低い税率は5%ですが、最高税率は45%で、さらに10%の住民税により、最高税率は55%となります。

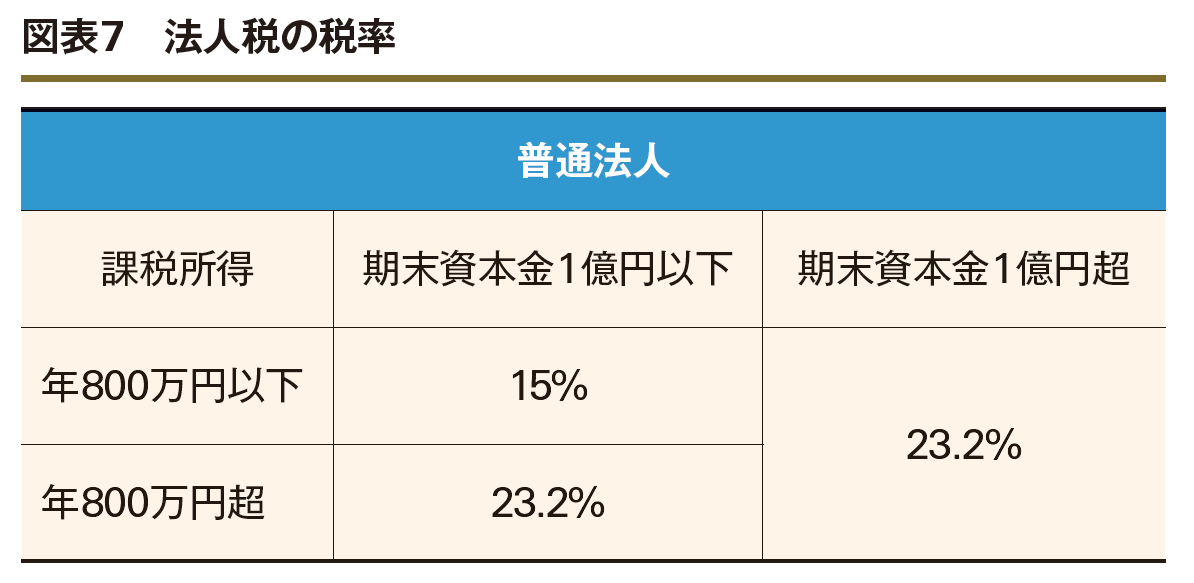

一方、法人は図表7の法人税の他に、法人住民税や法人事業税がかかりますが、それらを合計した実効税率は35%前後です。そのため、一定の所得が見込まれる物件であれば、法人にすることで高い節税効果が期待できるのです。

加えて、課税対象者を分散できるという分割対策としてのメリットもあります。建物は法人、土地は個人と所有者を分ければ、法人には賃借人からの賃料収入、個人には法人からの借地料が入り、まずはここで収入が2つに分散されます。また、従来は1人で受け取っていた不動産収入を、法人から支払われる役員報酬という形で本人と家族などの複数人に分散させれば、1人あたりの所得税率が低くなり、トータルでかなりの節税メリットが期待できるのです。

では、おおまかなシミュレーションをしてみましょう。

不動産賃貸事業を営むBさんは、将来の分割・納税対策として65歳で法人を設立し、建物を法人に売却するとともに、自分と妻、2人の子どもが法人の役員に就任しました。そして、従来Bさんが1人で受け取っていた不動産所得2,000万円を、役員報酬という形でBさんに1,100万円、妻と2人の子どもに300万円ずつ分散した結果、従来はBさん1人で700万円程度だった所得税・住民税が4人合計で300万円程度に圧縮されます。10年間で4,000万円ほど節税しながら、分割対策をとり、納税資金を効率的に貯蓄できるのです。なお、これは法人の利益や借地料などを考慮していませんので、実際に試算する場合はプロに相談しましょう。

また、法人に移管した賃貸不動産ならびにそこから得られる利益は被相続人の財産から切り離すことができ、個人ではなく法人として賃貸不動産を管理することになるため、認知症対策としても活用できます。

法人化の効果を得るには時間的な余裕が必要

このようにさまざまなメリットがある法人化ですが、いくつか留意していただきたい点があります。

まず初期コストです。不動産の所有権を移転させる際には、固定資産税評価額の2%が登録免許税としてかかります。その他、不動産取得税(固定資産税評価額の3%)や消費税もかかってきます。さらに、法人設立費用も必要です。一概には言えませんが、20万円から30万円程度は見積もっておきましょう。合計すると、初期コストはそれなりに大きなものになります。

これら初期コストに加え、法人を維持していくためのランニングコストも考慮しなければなりません。各種事務経費や社会保険料、顧問税理士に支払う報酬などは法人を維持している限り、負担し続ける必要があります。これらのコストを回収するためにも、ある程度の節税効果が認められなければ、わざわざ法人化する意味がありません。おおよその目安ですが、年間の不動産所得として最低でも1,000万円はほしいところです。

また、一時的に節税対策と逆の現象が生じることも知っておきましょう。ご存じの通り、現金を不動産に組み換えた場合、相続財産が圧縮される効果が得られます。現金は額面評価となりますが、土地の相続税評価額は公示価格の80%程度、さらに建物は建築費用の60%程度となるため、相続税評価額を大幅に圧縮することができるのです。一方、法人化は所有している不動産を法人に売却し、現金を手にすることになるため、現金を不動産に組み換えるのとは逆の流れとなります。簡単に言えば、これまで相続税評価額が6,000万円程度だった建物が1億円の現金に換わってしまうということです。

これは、借り入れが残っている建物を法人に売却する場合も同様です。例えば、建物の相続税評価額が5,000万円で、借入金が1億円だとすると、相続税評価上はマイナス5,000万円になります。この建物を1億円で法人に売却すると、本人の資産から建物と借り入れが同時に消滅するため、相続税評価上はゼロとなり、その分課税対象の財産が増えてしまうことになるのです。

このように、初期コストやランニングコスト、一時的に課税対象の財産が増えてしまうといった問題があるため、法人化による節税効果を得るには長期的な視点が必要です。法人化は、相続までにある程度時間的な余裕がある場合に有効なテクニックといえるでしょう。

◆ ◆ ◆

次回は、「家族信託」「法人化」「資産の組み換え」という3つの資産承継テクニックのうち、「資産の組み換え」について詳しくご紹介します。お楽しみに!

(第4回に続く)

Let’s Plaza(年3回発刊)では、

- 相続対策や事業承継などをテーマにした特集

- 税務・法務動向、不動産市場の最新動向

- 著名人や不動産オーナーへのインタビュー

などの内容を取り上げています。

皆様の資産経営や不動産のお悩み解決に、

ぜひお役立てください。