配偶者居住権とは?

2020年4月1日以降の相続から、新たに配偶者居住権というものを設定することができるようになりました。この配偶者居住権とは、「夫または妻が亡くなった後も、遺された配偶者が自宅に“終身”または“一定の期間”、住み続けることができる権利」のことをいいます。名称の通り、これは配偶者のための制度です。いつまでの期間とするかを決めるのは難しいでしょうから、設定期間は終身を選択することが多くなることでしょう。

ちなみに、ここでいう配偶者とは戸籍上の婚姻関係がある方を指しますので、内縁の妻など事実婚状態の方は対象外です。別居状態であったとしても利用できますが、籍が入っていない方は残念ながら対象外になってしまいます。

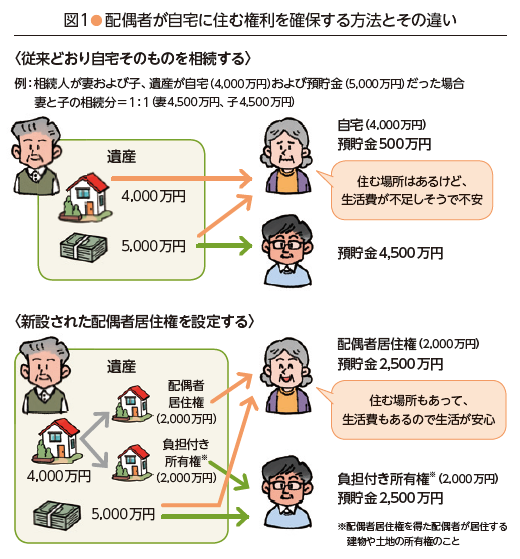

従来、自宅に住む権利を配偶者が確保するためには、自宅という不動産そのものを相続することで対応していたと思います。ところが、配偶者が自宅を相続した場合には、その他の財産の相続割合が減ってしまうという問題点がありました。

例えば、夫が亡くなり、その相続人は妻と子の2名というケースを考えます。相続財産は、自宅4,000万円と預貯金5,000万円であるとしましょう。民法に定める法定相続分に従って遺産分割を行った場合、各相続人の取得財産は4,500万円です。したがって、妻が自宅を相続する場合には預貯金は500万円しか相続できません。もっとも、実際には法定相続分の2分の1を超えて妻が相続することも可能ですが、それは相続人が仲良く円満な話し合いができる場合です。法律上はあくまで財産の2分の1でありそれ以上の保証はありません。このケースでは、妻は住居を確保したものの生活費の観点からは不安が残る可能性があるといえます。

そこで、自宅の所有権を相続しなくても、居住できる権利を認めるものとして配偶者居住権を創設したというわけです。極論、自宅には居住ができればよいのですから、自宅そのものを相続する必要性をなくしたのです。配偶者居住権は自宅そのものではないため、財産評価額は低くなります。図1の例では、配偶者居住権の評価額は2,000万円であることから、妻は預貯金を2,500万円相続することができるようになります。

このように、遺産分割の一つの手法として活用できる可能性があるというわけです。

配偶者居住権の設定方法

配偶者居住権の対象は、相続開始のときにその配偶者が住んでいた建物です。なお、その建物は「①被相続人が単独所有していたもの」、または「②被相続人と配偶者で共有していたもの」のいずれかに限られています。これ以外の方の持分がある建物は対象外です。夫婦以外の方が建物の所有者になっていないかどうか、チェックをしておきましょう。もし夫婦以外の持分がある建物であれば、あらかじめ持分を変更しておく必要があります。

この配偶者居住権ですが、設定するには法律で定められた方法で行う必要があり、実務的には次の3つとなっています。

①相続人同士の協議で決める遺産分割による取得

②遺贈による取得(死因贈与を含む)

③家庭裁判所の審判による取得

③による取得は特別な場合なので、一般的には①か②のいずれかになるでしょう。ここで、②の遺贈による取得とする場合には留意点があります。

遺贈、すなわち遺言によって定めるのですが、遺言書に記載する文言には注意してください。遺言では通常「妻に〇〇を相続させる」と記載しますが、配偶者居住権に関してはこのフレーズを使用してはいけません。「相続させる」ではなく「遺贈する」としなければ有効ではないのです。したがって、「妻に配偶者居住権を遺贈する」と書かなければなりません。公正証書遺言の場合には文言を公証人がチェックしてくれますが、自分でつくる自筆証書遺言はどうでしょうか? 「相続させる」とうっかり書いてしまったがために、要件を満たせなかったなどということがないように、ここは注意をしましょう!

相続税法上の評価額

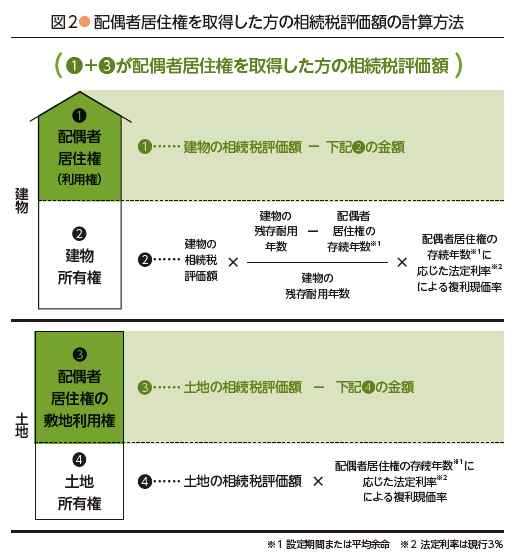

配偶者居住権とは建物に対する権利です。ただし、建物を利用するには当然に敷地に対する利用権も発生します。したがって、土地と建物の両方について考える必要があり、この合算額が配偶者居住権の評価額となります。具体的には相続税法に定めがあるのですが、簡単にいえば利用する期間に応じた価値を計算するというものです。

まずは、自宅の土地と建物について配偶者の利用期間を計算します。もし終身の設定をしているのであれば、平均余命を用いてあと何年間利用できるのかを把握します。そして、その期間に見合った価値を評価額とします。具体的には、図2をご覧ください。土地と建物それぞれの評価額を、配偶者居住権(利用権部分)と所有権部分とに切り分けるということです。計算式はとても複雑なため、税理士などに相談されるのがよいでしょう。

Let’s Plaza(年3回発刊)では、

- 相続対策や事業承継などをテーマにした特集

- 税務・法務動向、不動産市場の最新動向

- 著名人や不動産オーナーへのインタビュー

などの内容を取り上げています。

皆様の資産経営や不動産のお悩み解決に、

ぜひお役立てください。