中古資産の耐用年数

近年、海外の中古不動産に投資して減価償却費を計上することで大きな節税効果を生む方法が話題となっていましたが、2020年度の税制改正によってこれが通用しなくなりました。2021年以降の確定申告では、日本での所得との損益通算が不可となったのです。さて、この一連の“攻防”には、賃貸経営にあたって知っておいて損はない、不動産所得の基礎知識が詰まっています。日本の不動産しかお持ちでない方も、ご一緒に確認しておきましょう。

賃貸用のマンションを3億円で建築したとします。資金の出どころは全額銀行からの借金という前提です。建物が竣工、引き渡しを受けて3億円を支払います。さて、すぐに賃貸経営を始めたとして、3億円が全額その年の経費になるほど、世の中甘くないことは皆さんも先刻ご承知の通りです。

それではこの3億円、いつ賃貸経営の経費になるのでしょうか。その建物の耐用年数に応じ、減価償却という手続きを経て長年にわたって費用化していくことになるのです。

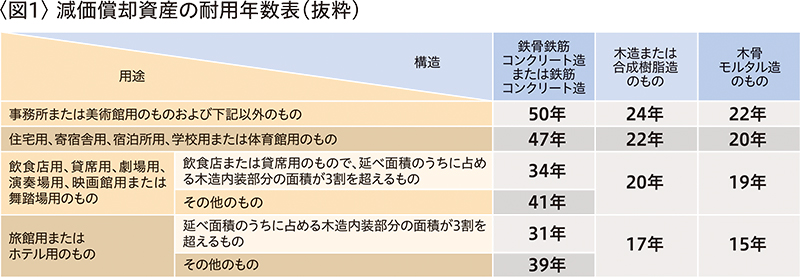

この耐用年数ですが、“減価償却資産の耐用年数等に関する省令”というもので定められています。建物については、その用途や構造ごとに細かく規定されていて、例えば鉄骨鉄筋で事務所用なら50年、木造の住宅で22年等々となっています(図1参照)。

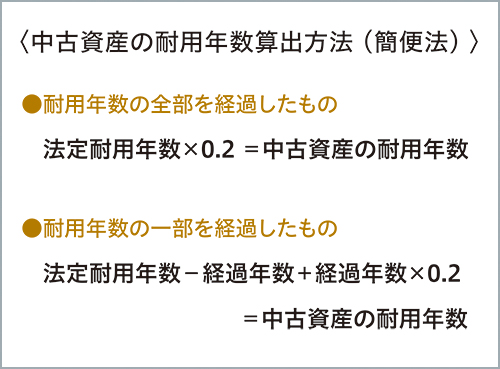

これらは新築のものですが、中古となるとその建物の経過年数等を考慮して、また別の耐用年数が使われることになります。それを具体的に示したものが次の算式です。

損益通算という考え方

不動産の賃貸経営をおこなう場合、それを個人でおこなえば所得税の世界では不動産所得ということになります。

例えば家賃収入が240万円で諸経費が300万円のケースで考えてみましょう。不動産所得としては赤字が60万円です。仮に不動産所得の他に給与所得が800万円あれば、所得の合計額は

800万円 +(△60万円)=740万円

となります。この金額で確定申告すると、当然のことながら赤字分が功を奏して税金が還付されることになるわけです。なぜなら、給与所得の800万円については、特別の手続きを踏まない限り、(年間の所得はこの800万円だけという前提で)源泉所得税が計算され、すでに支払者を通じて徴収されているためです。

さて、この給与所得の黒字と不動産所得の赤字を通算することを、税務の世界では“損益通算”と呼んでいます。ただ、どんな所得でも損益通算がおこなえるわけではなく、①不動産所得、②事業所得、③総合課税(※1)の譲渡所得、④山林所得の4つの所得に限定されています。

※1:各種の所得金額を合計して所得税額を計算する総合課税と、一定の所得については、他の所得金額と合計せず、分離して税額を計算する分離課税があります。

ちなみに所得税においては、所得の種類を

(1)利子所得 (2)配当所得 (3)不動産所得 (4)事業所得 (5)給与所得

(6)譲渡所得 (7)一時所得 (8)雑所得 (9)山林所得 (10)退職所得

の10種類に分けていて、この内、損益通算の対象になるのを前述の4つの所得に限定しているのです。

不動産所得の赤字の意味

ここで不動産所得が赤字ということの意味と、資金繰りとの関係を考えてみましょう。

所得の金額が赤字というのは、利益が生じなかった、つまり損をしたということです。賃貸経営というもの、本来、言葉は悪いのですが、儲けるためにおこなうもので、決して損をするためにおこなうものではありません。そう考えると、いくら損益通算をして税金が還付されても、損をしたのではどれほどの意味があるのか、とお考えの方もいらっしゃると思います。

そこで、不動産所得の損失についての考え方ですが、収入から必要経費を控除した額が所得金額です。これが損失であるということは、収入よりも必要経費の合計額の方が多かったということになります。

しかし、損失だから必ずしもその金額に相当する金銭が流失したわけではありません。なぜなら、必要経費=金銭の支出額ではないからです。その代表的なものが減価償却です。

減価償却の対象となる資産の購入や建設をした際には、確かに金銭の支出があります。しかし、その時点では資産として計上され、費用化されてはいません。その後、減価償却という手続きを経て、初めて経費となるわけです。そのため、金銭の支出と経費化される時期は一致しないことになるわけです。

つまり、減価償却は金銭支出を伴わない経費で、これを計上することによって必要経費が増大し、結果として所得が減少するわけです。そして、多額の減価償却費が計上されると赤字を生み出すことにつながるのです。

この話と直接関係はしませんが、借入金の返済をしても、元本部分の返済は金銭の支出はあるものの経費にはなりません。

税理士。昭和27年生まれ。早稲田大学教育学部卒。税理士法人エーティーオー財産相談室代表社員。国税専門官として税務調査を10年強経験後アーンスト&ヤング会計事務所、タクトコンサルティングを経て独立。経験を生かした資産税のスペシャリストとして活躍中。著書に『相続に強い税理士になるための教科書』『相続財産は法人化で残しなさい』『円満な相続の本』など。

税理士法人ATO財産相談室

阿藤芳明 コラム一覧

Let’s Plaza(年3回発刊)では、

- 相続対策や事業承継などをテーマにした特集

- 税務・法務動向、不動産市場の最新動向

- 著名人や不動産オーナーへのインタビュー

などの内容を取り上げています。

皆様の資産経営や不動産のお悩み解決に、

ぜひお役立てください。