事業用資産の買換特例の仕組みを理解する

資産の組み換えで、事業用不動産を売却して新たに別の事業用不動産を取得することがあります。その際に売却時の税負担を軽減するため、「事業用資産の買換特例」という制度を使いたいと考える方が多くおられます。しかし、適用できるケースが限られていたり、適用できても長期的な収支ではデメリットが生じる場合もあるため、まずは仕組みを理解しましょう。

不動産を売却して譲渡益が生じる際に、必ず考えなければならないのが譲渡所得税・住民税(以下、譲渡所得税等という)です。不動産を売却した場合、売却年の1月1日現在における所有期間が5年を超えていれば、譲渡益に対して所得税(復興税含む、以下同じ)が15.315%、住民税が5%の合計20.315%の税金がかかります。売却によって譲渡益、すなわち利益が生じたわけですから、ある意味仕方がありません。

しかし、売却代金で新たな不動産を取得する、つまり買い換えを行うのであれば、売却時の税金が軽減される制度があります。その一つが「事業用資産の買換特例」というものです。この特例は事業用の土地建物等を売却して、新たな事業用の土地建物等を、原則として売却年の翌年までに取得した場合に利用できます(譲渡資産の内容により、2023年3月31日、あるいは12月31日までの譲渡について適用。それ以降の適用については今後の法改正次第となります)。

事業用資産の買換特例を適用すれば、最大で譲渡益の8割を課税対象から差し引くことができます。つまり、譲渡所得税等の負担を8割引きにできるということです。ただし、この特例制度はただ税金を免除してくれるといった単純なものではありません。特例を適用すると、売却時の税金が軽減される一方、取得した土地建物等の税務上の取得価額がその分減少する仕組みになっているのです。

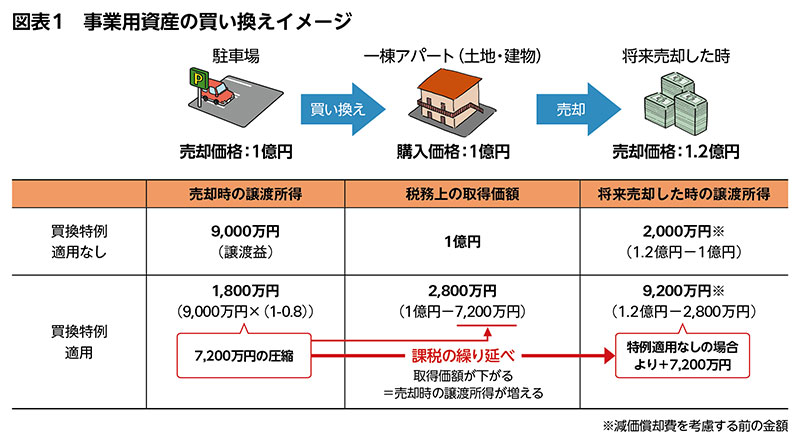

具体的に数字を入れて考えてみましょう(図表1)。売却代金が1億円で譲渡益は9,000万円、そして新たな不動産を1億円で取得したと仮定します。事業用資産の買換特例を適用すれば、譲渡益はその8割が軽減され1,800万円(9000万円×(1-0.8))となり、その分の税負担が減少します。

ところが、この特例を適用すると新たに取得した不動産の税務上の取得価額は、購入金額の1億円ではなく、そこから軽減された譲渡益7,200万円(9,000万円×0.8)を差し引いた2,800万円になってしまいます。そのため、この新たな不動産を次に売却した際、軽減された譲渡益7,200万円が上乗せされ、税金が取り戻されてしまうのです。これが、この特例が「課税の繰り延べ制度」と言われる所以です。

減価償却費への影響を考える

事業用資産の買換特例では、譲渡資産と買換資産が一定の組み合わせである必要があります。組み合わせ方法は5パターンあるのですが、使い勝手がよくて実務的に最も利用されているのが、10年超の長期所有土地建物等を譲渡した場合の特例で、要件は次の通りです。

譲渡資産(売却資産)……国内にある土地等、建物または構築物で所有期間が10年超のもの

買換資産(購入資産)……事務所、住宅等の敷地の用に供される国内の土地等で地積が300㎡以上のもの、建物または構築物

この要件を見ると、買換資産が土地の場合は地積が300㎡以上必要です。つまり、約100坪の土地を取得する資金が最低限必要になるのです。郊外であれば選択肢も多いでしょうが、東京23区、特に都心であれば土地だけでも相当な金額に上るでしょう。

また、区分所有の分譲マンションを買換資産にするのであれば、かなりの戸数を購入しないと取得する部屋の敷地相当は300㎡以上にはなり得ません。このように、現実的には土地を買換資産にすることは難しく、その対象は建物にならざるを得ないことが実態としては結構あるのです。

それでは、建物を対象に事業用資産の買換特例を適用した場合を考えます。先ほど述べたように、この特例を適用すると売却時に軽減された譲渡益は買換資産の取得価額から差し引かれます。土地が買換資産であれば、その影響が出てくるのは次に売却したときです。ところが、建物だとそういう訳にはいきません。なぜなら、事業用の建物のため減価償却費に影響が生じるからです。

先ほどの例であれば、1億円の購入金額であっても取得価額は2,800万円になり、買換特例を適用しなかった場合と比べると7,200万円減少します。そのため、減価償却費の総額が7,200万円減って、その分毎年の所得が増加するのです。

買換特例の建物への適用ポイント

建物を買換資産にすると、税務上の取得価額が減少し、その後の所得税および住民税(以下、所得税等という)に影響が出ます。そのため、事業用資産の買換特例を適用するのか、それとも適用しないほうが長期的に見て得なのか、あらかじめシミュレーションをしておくことが大切です。

「譲渡所得税等の減少額>買換特例適用後の所得税等の増加額」であれば特例を適用したほうが有利で、逆であれば適用しないほうがよいという判断材料になります。

それでは、適用ポイントを探ってみましょう。具体的には、建物の減価償却費が減少することで、税負担にどれくらいの影響が生じるかということです。そのためには所得税等への影響を見定める必要があるので、適用される税率構造がどのようになっているのかを確認します。

図表2をご参照ください。不動産所得などに対して適用される税率は累進課税制度のため、所得が多くなるほどその負担率が増加します。課税される所得が195万円を超えると20.21%、330万円を超えると30.42%、1,800万円を超えると50.84%に達します。ここまでくると所得の半分以上が税金になってしまいます。これに対して、不動産を売却したときの税率は先ほど説明したとおり20.315%で済みます。

すなわち、所得が330万円を超えている方は、譲渡所得税等より高い税率で課税されるということです。所得330万円というと、多くの方が該当しそうです。本来20.315%の税負担で済むのに対し、買換特例を適用したことで結果として高い税金を負担することになる方が多そうだということです。

特例のメリットがある所得層は?

イメージを持っていただくために図表3を用意しました。ここでは前提として、売却代金と同額の建物を買換資産として取得したと仮定します。図表3の一番左端は買い換えた建物の購入金額です。建物の耐用年数が47年で買換建物が1億円である場合で説明します。

この場合には、譲渡所得税等が約1,463万円減少しますが、その代わりに減価償却費が年間約153万円少なくなります。その影響で、所得税等の適用税率が20.21%の方は年間約30万円の負担増になるというわけです。

そして、一番大切なポイントは図表中の赤字で記載された年数です。この年数は、譲渡所得税等の減少額を所得税等の増加額で割った値です。これが47.3年ということは、譲渡所得税等の減少額が約47年かけて所得税等の負担増によって取り戻されるということを示しています。所得税等の適用税率が20.21%の方は、譲渡所得税等の税率20.315%とほぼ一緒のため、耐用年数と同じだけの年数が必要なことが確認できます。

これに対して、所得税等の適用税率が50.84%に達しているような所得の高い方はどうでしょう。この場合の年数は18.8年です。つまり、譲渡所得税等の減少額が約19年で取り戻されてしまうということです。年間の増加税額約77万円×19年=1,463万円、ここで譲渡所得税等の減少額と一致して、買換特例で受けたメリットはなくなります。19年後からは逆に多くの税金を支払うだけとなり、耐用年数の期間ではトータル約2,156万円(約77万円×(47年-19年))の税負担が増えるのです。

すなわち、所得税等の適用税率が20.315%を超える区分の方、つまり所得が330万円超の方はどこかで譲渡所得税等の減少メリットがなくなり、逆にトータルでは税負担が増加する可能性があります。特に所得税等の適用税率が高い方は慎重な判断が必要です。

まとめると、特例の適用可否を検討する必要があるのは、「譲渡所得税等の税率20.315%<所得税等の適用税率」の方です。

そうは言うものの、譲渡所得税等の減少効果は20年程度あります。中短期的なキャッシュフローを考えれば、あえて譲渡所得税等の減少額を享受すべきという選択肢もあるでしょう。今回お示しした考え方を参考に、ご自身の望ましいキャッシュフローを照らし合わせて上手な選択をしましょう。

◆ ◆ ◆

本サイトではこれからもオーナー様の資産経営に役立つさまざまな情報を発信してまいります。

なお、本コラムは三井不動産グループの資産経営情報誌に掲載した記事を修正、改題したものです。「Let’s Plaza」(年3回発行)では資産経営に関する旬な話題や詳細な事例などを豊富に掲載しておりますので、ぜひ最新号よりご購読ください。

税理士。1978年、神奈川県生まれ。慶應義塾大学経済学部卒。2005年、税理士法人エーティーオー財産相談室入社。資産税を中心とする税務申告、不動産税務コンサルティング業務などを提供。2021年、同法人代表社員に就任し、現在に至る。著書に『土地の有効活用と相続・承継対策』(税務研究会出版局)など。

税理士法人エーティーオー 財産相談室 代表社員

高木 康裕

Let’s Plaza(年3回発刊)では、

- 相続対策や事業承継などをテーマにした特集

- 税務・法務動向、不動産市場の最新動向

- 著名人や不動産オーナーへのインタビュー

などの内容を取り上げています。

皆様の資産経営や不動産のお悩み解決に、

ぜひお役立てください。