税務署に指摘されないためにとるべき対策とは?

では、今後、どのように対応したらよいのでしょうか。今回の事案を反面教師に、税務署に指摘されない相続対策をとるためにはどうすればよいかを考えてみます。

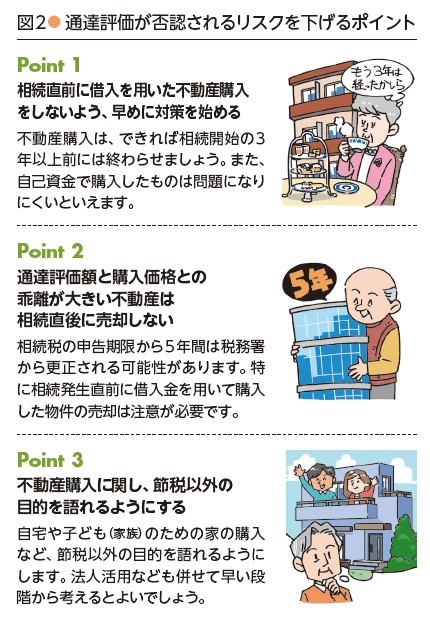

①90歳を過ぎてから、かつ相続開始前3年半前~2年半前に多額の借入をして不動産を購入している……90歳以上というのは常識的に考えて高齢です。不動産の購入を検討するのであれば、もっと早い段階から相続税の試算などをして計画的に行うことが大切です。相続対策は拙速に行うべきではなく、また節税だけの問題でもありません。所有財産の状況を踏まえて資産の色分けなどを行いながら、遺産分割の方向性を検討するのが大事です。よく言われることですが、相続対策はまず分割、次に納税、最後に節税の順で考えるべきであり、このように考えて行った対策であれば問題にはならないでしょう。

②相続発生の数年前に購入した不動産を相続開始の9ヵ月後に売却している……通達評価額と購入価格との乖離が大きい不動産を購入したと思われるのであれば、相続後はできるだけ売却をしないことが賢明です。税務署が課税処分をできるのは、原則として相続税の申告期限から5年間です。したがって、この期間に売却する場合は慎重に検討しましょう。

③銀行の貸出稟議書には不動産の購入目的が相続税対策と記載されており、相続税の軽減を意図した行為であったとされた……節税のみを目的とした納税者の行為は、租税回避的であるとして税務署から問題視されます。節税以外の合理的な目的やストーリーを語ることができるか否かが重要です。銀行では、相続税対策と記載したほうが稟議が通りやすい傾向があるとしても、そのような購入目的がふさわしくないのは当然でしょう。

今後も消極的になる必要はありません!

資産承継の一環として生前から余裕を持って対策を考えて実行すること、これこそがポイントです。

あくまで一つの意見ではありますが、分割対策も兼ねて自宅や子どものための家を購入した、資産活用のために未利用地に賃貸不動産を建設した、効率的な賃貸不動産経営を行うために資産の組み換えを行ったなどであれば、たとえ借入金が伴ったとしても問題が生じる可能性は低いのではないでしょうか。そのような不動産は相続後すぐに売却することもないでしょう。税務署と争いになっているケースは、そのほとんどが相続直前の取得で、誰が見てもやり過ぎに見えるような内容です。

いずれにしても、評価差額の乖離が大きいだけでは税務署は否認できません。元気なうちから信頼ある専門家と資産承継について相談し、その一環として不動産を取得する。そうすれば、何も怖がる必要はありません。今後も資産の組み換えや有効活用に自信を持って取り組みましょう。

税理士。1978年、神奈川県生まれ。慶應義塾大学経済学部卒。2005年、税理士法人エーティーオー財産相談室入社。資産税を中心とする税務申告、不動産税務コンサルティング業務などを提供。2021年、同法人代表社員に就任し、現在に至る。著書に『土地の有効活用と相続・承継対策』(税務研究会出版局)など。

税理士法人エーティーオー 財産相談室 代表社員

高木 康裕

Let’s Plaza(年3回発刊)では、

- 相続対策や事業承継などをテーマにした特集

- 税務・法務動向、不動産市場の最新動向

- 著名人や不動産オーナーへのインタビュー

などの内容を取り上げています。

皆様の資産経営や不動産のお悩み解決に、

ぜひお役立てください。