注意すべきは相続直前の支出

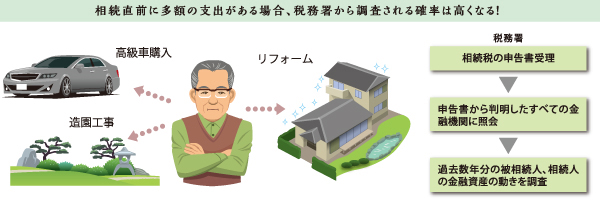

さて、財産評価の方法は今までに述べてきたとおりなのですが、ひとつ大きな注意点があります。相続直前に取得のために多額の支出をした場合です。税務署は相続税の申告書が提出されると、その申告書から判明したすべての金融機関に対して照会をします。どのような照会かというと、被相続人のほか、相続人名義の相続時点での残高や過去数年分程度の預金の動きについてなのです。その中でも特に大きな金額の支出に注目し、それがどんな財産に形を変えたのか、例えば高額な外車の購入や子への贈与に使われたかどうかの確認です。高額な外車を購入しているならそれが相続財産に計上されているか、子の預金通帳に振り込まれていれば、贈与税の申告がなされているかを実際の調査で確認するのです。従って、相続の直前に多額の支出がある場合はそれを確認するために調査に選定される可能性は高くなるわけです。

調査で税務署が自宅に来た場合、古い預金通帳まで提出を求められますが、隠しても焼却しても無駄。すでに税務署は情報を把握済みです。そこで入出金の出所や使い道を質問されることになります。先程、庭園設備も自宅のリフォームも原則として財産評価に影響を与えないと申しあげました。しかし、先般も亡くなる直前に造園工事をしたり、システムキッチンを購入した場合に、指摘を受けたことがありました。税務署はそれなりの価値があるだろうと、財産としての計上を要求してきたのです。造園工事については『庭園設備』でご説明したとおりですので、税務署にもしぶしぶ了解をしていただきました。

リフォームについては、相当程度粘られました。が、相続税法では固定資産税の評価に基づくこと、そして固定資産税の考え方はシステムキッチンは修繕費的な扱いであること、さらにこれらの器具は建物と一体評価であることで、ご了解をいただきました。

ただ、このような事例が数多くあったのでしょう。その後、建物の増改築については、固定資産税の改訂がおこなわれていない場合でも、その部分だけを取り出して、財産評価の計算をするように現在では取り扱いが変更されています。

もっとも、そうは言ってもこのリフォームが相続がおこる7年も8年も前であれば、実務的には考慮する必要はないでしょう。何年前なら良いという明確な基準はありませんが、相続の直前の支出については、くれぐれも色々なことが問題になりますので注意が必要です。

※本記事は2016年10月号に掲載されたもので、その時点の法令等に則って書かれています。

税理士。昭和27年生まれ。早稲田大学教育学部卒。税理士法人エーティーオー財産相談室代表社員。国税専門官として税務調査を10年強経験後アーンスト&ヤング会計事務所、タクトコンサルティングを経て独立。経験を生かした資産税のスペシャリストとして活躍中。著書に『相続に強い税理士になるための教科書』『相続財産は法人化で残しなさい』『円満な相続の本』など。

税理士法人ATO財産相談室

阿藤芳明 コラム一覧

Let’s Plaza(年3回発刊)では、

- 相続対策や事業承継などをテーマにした特集

- 税務・法務動向、不動産市場の最新動向

- 著名人や不動産オーナーへのインタビュー

などの内容を取り上げています。

皆様の資産経営や不動産のお悩み解決に、

ぜひお役立てください。