1.特例の内容

一定の要件に該当する居住用財産(居住用家屋及びその敷地)を譲渡者の親族等以外の者に譲渡した場合には、譲渡所得の計算上最高3,000万円までを控除することができる、という特例があります。

2.譲渡資産の要件

特例の適用を受けるには、居住用家屋及びその敷地の譲渡について、次のいずれかに該当する必要があります。

(1)居住用家屋のみの譲渡

(2)居住用家屋とその敷地である土地等の譲渡

1 家屋と土地の所有者が同じ場合 または、

2 家屋と土地の所有者が異なる場合、土地の所有者は家屋の所有者と生計一でその家屋に居住する親族であること(ただし、家屋所有者の控除不足額を限度に適用されます)

(3)土地等のみの譲渡

○家屋が災害により滅失した場合、または、家屋を取壊した場合には、一定の要件を満たしている譲渡

3.特例適用の具体例

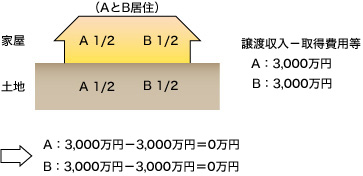

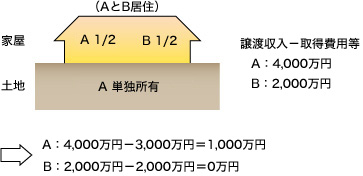

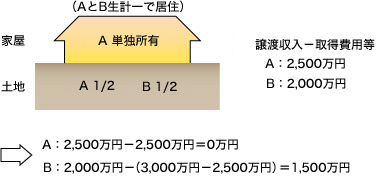

上記2.(1)(2)について、家屋または土地を共有している前提で考えてみると、特別控除が適用される場合の譲渡所得金額は、次のケース(1)~(3)のように計算されます。

ケース(1)

ケース(2)

ケース(3)

4.贈与税の配偶者控除を組み合わせれば

居住用財産の譲渡と、贈与税の配偶者控除を組み合わせれば、さらに税金上有利になります。

例えば、上記3.においてAとBが夫婦で、現在の所有状況がケース(3)のとおりであるとします。このまま家屋と土地を譲渡しても、Bは家屋を所有していないため、特例をまるまる受けることができません。この特例は、あくまで建物を売却することに伴う規定となっているためです。

そこで、Aが家屋の持分の一部を、贈与税の配偶者控除を使ってBに贈与し、ケース(1)のような 所有状況にするのです。

贈与税の配偶者控除に関して詳述はしませんが、一定の要件を満たす配偶者間の贈与については、贈与税の基礎控除と併せて2,110万円までは課税されないという規定です。

つまり、贈与する家屋を2,110万円以内にすれば、贈与税の課税もなく、譲渡についてもA、Bともにまるまる3,000万円以内の特例控除が活用できる、というからくりです。

5.元配偶者に対する譲渡であれば

譲渡する相手が親族等である場合、特別控除の特例は適用できません。しかし、離婚の場合は例外です。譲渡する相手が離婚をした元配偶者(一定の場合には、除籍手続き前の配偶者でも認められます)であれば親族等には該当しないことから、特例の適用は可能なのです。

離婚に伴う財産分与で居住用財産を移転した場合、分与した側は、分与時の時価でその居住用財産を譲渡したものとみなされてしまいます。しかし、要件を満たせば、この譲渡については3,000万円の特別控除を適用できるというわけです。

今回ご紹介した居住用財産を譲渡した場合の特別控除及び贈与税の配偶者控除は、記載した以外にも細かい適用要件があります。実際に実行をお考えの際には専門家の方にご相談ください。

※本記事は2008年10月に掲載されたもので、その時点の法令等に則って書かれています。

税理士。昭和27年生まれ。早稲田大学教育学部卒。税理士法人エーティーオー財産相談室代表社員。国税専門官として税務調査を10年強経験後アーンスト&ヤング会計事務所、タクトコンサルティングを経て独立。経験を生かした資産税のスペシャリストとして活躍中。著書に『相続に強い税理士になるための教科書』『相続財産は法人化で残しなさい』『円満な相続の本』など。

税理士法人ATO財産相談室

阿藤芳明 コラム一覧

Let’s Plaza(年3回発刊)では、

- 相続対策や事業承継などをテーマにした特集

- 税務・法務動向、不動産市場の最新動向

- 著名人や不動産オーナーへのインタビュー

などの内容を取り上げています。

皆様の資産経営や不動産のお悩み解決に、

ぜひお役立てください。