Q1.対象の土地等とは?

まず、平成23年3月11日において所有していた土地等が財務大臣の指定する地域(以下「指定地域」と言います)内にあることが条件となります。

「指定地域」とは、青森県、岩手県、宮城県、福島県、茨城県、栃木県、千葉県の全域並びに埼玉県加須市の一部地域等が該当します。これら指定地域にある土地等を「特定土地等」と言います。

Q2.特定土地等の評価方法は?

特定土地等の評価方法は、震災特例法により、その取得の時の時価によらず、「震災発生直後の価額」となります。

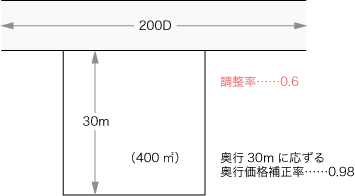

「震災発生直後の価額」は、原則として、指定地域内の一定の地域毎に定めた「調整率」を平成23年分の路線価及び評価倍率に乗じて計算できます。

<本来の土地評価>

200,000円/m2(平成23年分の路線価)×0.98(補正率)=196,000円/m2(1m2当たりの価額)

196,000円/m2(1m2当たりの価額)×400m2(地積)=78,400,000円(自用地の価額)

<特定土地の評価>

200,000円/m2(平成23年分の路線価)×0.6(調整率)=120,000円/m2(調整率適用後の路線価)

120,000円/m2(調整率適用後の路線価)×0.98(補正率)=117,600円/m2(1m2当たりの価額)

117,600円/m2(1m2当たりの価額)×400m2(地積)=47,040,000円(自用地の価額)

Q3.建物・自動車・家庭用動産等は?

一方、建物や自動車等の動産が被害を受けた場合には、特定土地等とは異なり、Q4の要件を満たせば、災害減免法の適用を受けることができます。

Q4.減免措置の適用要件とは?

次の1)または2)のいずれかに該当するときは、災害減免法により相続税が減免されます。

※動産等とは、動産(金銭及び有価証券を除く)、不動産(土地及び土地の上に存する権利を除く)及び立木

Q5.減免内容は?

相続税等の申告期限前に被害を受けた場合には、以下の算式のとおりになります。

相続財産の課税価格に算入する価額=相続財産の価額-被害を受けた部分の価額 ※

※保険金、損害賠償金等により補填された金額を除き、個々の相続財産等毎に被害割合を考慮します。

Q6.特定株式等の評価方法とは?

「特定株式等」とは、指定地域内にあった動産(金銭及び有価証券を除く)、不動産、不動産の上に存する権利及び立木(以下動産等)の価額が保有資産の合計額の10分3以上である非上場株式等を言います。

特定株式等を相続し、平成23年3月11日現在所有していた場合にも、詳細は割愛しますが、動産等の評価を震災直後の現況にあったものとみなして再評価しますので、株式等の評価額が下がることもあります。

特例措置は他にも……

上記でご説明した評価方法は、あくまで一部分であり、その他にも被災状況によっては、様々な評価方法があります。土地の地割れ等の物理的減価による土地の災害減免措置の適用がある場合もあります。

既に、相続税の申告をされてしまった方も、上記の評価方法で再計算して税額が減少する場合は、更正の請求ができる場合があります。是非一度見直しをされることをお勧めします。

※本記事は2011年12月に掲載されたもので、その時点の法令等に則って書かれています。

税理士。昭和27年生まれ。早稲田大学教育学部卒。税理士法人エーティーオー財産相談室代表社員。国税専門官として税務調査を10年強経験後アーンスト&ヤング会計事務所、タクトコンサルティングを経て独立。経験を生かした資産税のスペシャリストとして活躍中。著書に『相続に強い税理士になるための教科書』『相続財産は法人化で残しなさい』『円満な相続の本』など。

税理士法人ATO財産相談室

阿藤芳明 コラム一覧

Let’s Plaza(年3回発刊)では、

- 相続対策や事業承継などをテーマにした特集

- 税務・法務動向、不動産市場の最新動向

- 著名人や不動産オーナーへのインタビュー

などの内容を取り上げています。

皆様の資産経営や不動産のお悩み解決に、

ぜひお役立てください。