「資産管理」は家族信託、

「身上監護」は任意後見

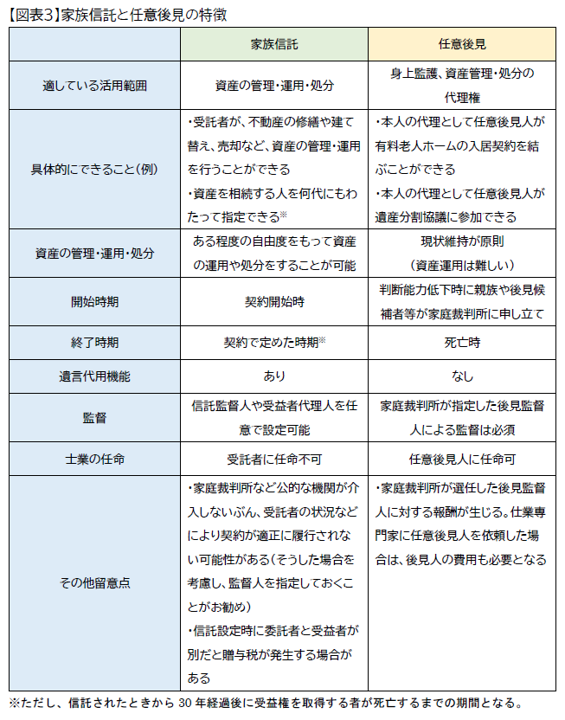

次に、家族信託と任意後見の活用方法を見ていきましょう。前述の通り、それぞれ向き・不向きがあるため、家族信託と任意後見をうまく使い分けるのが得策です。

まず資産の管理・運用・処分は、家族信託が柔軟に対応できると考えられます。任意後見では任意後見人が不動産の財産管理・運用・処分を行うにあたって、家庭裁判所の管理下にあるため、後見監督人にお伺いをたてることが必要です。

その際、監督人は被後見人の資産を守ることを基準に可否を判断するため、例えば投資用資産の購入のような資産の運用については許可が得られない可能性が高く、また建物の修繕、売却などの資産の管理・処分についても認めてもらえない場合があります。その点では、家族信託は信託対象となる資産は受託者名義へ変更し、家庭裁判所の関与を受けずに管理・運用・処分するため、使い勝手がよいといえるでしょう。

また、家族信託には任意後見にない「遺言代用機能」があり、受益者が亡くなった際、指定した人に信託財産を残すことができます。もちろん遺言でも特定の人に特定の資産を残すことはできますが、家族信託は資産を相続する人を何代にもわたって指定できるという特徴があります。

例えば、自身の死亡後は配偶者に、配偶者が亡くなったら自分の血族の姪に、そのあとは姪の子どもに承継させるといったことが可能です(ただし、信託されたときから30年経過後に受益権を取得する者が死亡するまでの期間となります)。よって、代々引き継いできた土地を配偶者亡き後は自分の血族に相続させたいといった場合には家族信託が有効といえます。

一方、家族信託ではできず、任意後見ならばできるのが身上監護です。身上監護とは、被後見人の心身の状態や生活状況に配慮して、生活や健康、療養などに関する法律行為を行うことです。例えば、有料老人ホームに入居したい場合に任意後見人が本人に代わって入居契約を結んだり、病気になった際に病院への入院契約を結んだりすることです。

また、認知機能が著しく低下した方が、家族を亡くして相続人になるといったケースもあります。その場合、本人は遺産分割協議に参加できませんが、任意後見人ならば本人の代理として遺産分割協議に参加することができます。これは家族信託で行えるものではありません。

こうしたことから、資産を特定して管理・運用・処分を任せる場合は家族信託、身上監護や公的な場での代理人等の資産の管理や代理行為については任意後見といった使い分けが有効といえます。

経験豊富なプロに相談し、

最適な活用を!

最後に、「資産を任せる人」、つまり家族信託における「受託者」と任意後見における「任意後見人」について考えていきましょう。

受託者や任意後見人は、資産の管理・運用・処分を任せることになるため、信頼のおける人物でないとトラブルのもとになる恐れがあります。

特に、家族信託は前述の通り、任意後見制度のように専門家である監督人による確認が不要のため、資産の管理・運用・処分の意思決定において受託者に大きな裁量が与えられるというメリットがありますが、一方で第三者の目が行き届かないリスクがあるとも言えます。そこで、信頼できる人が2人以上いる場合は、契約の信頼度を高めるためにも受託者とは別に監督人も指名することをお勧めします。

ただし、信頼できる人がいない場合、家族信託の活用は難しいといえます。なぜならば、家族信託は司法書士や弁護士など士業専門家が業務として受託者になることが認められていないからです。したがって、信頼できる人がいない場合は別の対策を検討することをお勧めします。

一方、任意後見は信頼できる人がいない場合、士業専門家に後見人になってもらうことができます。しかし、士業専門家に後見人を依頼した場合は家庭裁判所が選任した後見監督人への報酬の負担に加え、別途後見人に支払う料金がかかります。前述のように、任意後見は原則として途中でやめることができないため、長期にわたると費用がかさむ可能性があることを知っておきましょう。

また、受託者や任意後見人に選ばれた人は多様な事務手続きを行わなければならない点にも留意が必要です。受託者は毎年1回、帳簿等を作成する必要がありますし、賃貸不動産の場合には毎年、税務署へ計算書を提出することになります。一方、任意後見人は監督人の指示に従って(基本的には3ヵ月に1度程度)、報告書・財産目録・資料等を監督人に提出しなければなりません。

どの程度の負担がかかるのかをあらかじめ話して納得してもらうことはもちろんのこと、専門家ではなく親族などに頼む場合であっても報酬の設定や一緒に金融資産を渡すなどの担保をすることで引き受ける上での障壁を減らす工夫が必要かもしれません。もし、家族間で報酬を設定する場合は、家族信託も任意後見契約も法定後見の報酬額などを参考にしながら管理する財産によって報酬を決めるのが一般的なようです。

他にも、家族信託は契約当初から委託者が夫、受益者が妻の場合は贈与税が発生する可能性があるなど、それぞれの手続きにはさまざまな留意点があります。

とはいえ、どちらも認知症対策として有効な手段ですので、家族信託と任意後見の効果的な使い分けも含め、司法書士や弁護士など経験豊富なプロに相談のうえ、有効に活用することをお勧めします。図表3に、家族信託と任意後見の特徴をまとめましたので参考にしてみてください。

Let’s Plaza(年3回発刊)では、

- 相続対策や事業承継などをテーマにした特集

- 税務・法務動向、不動産市場の最新動向

- 著名人や不動産オーナーへのインタビュー

などの内容を取り上げています。

皆様の資産経営や不動産のお悩み解決に、

ぜひお役立てください。