お客様からご相談をお受けしていると、皆様、高い意識を持って相続に備えた準備を進めていらっしゃることがわかります。しかし一方で、「お客様が検討されている方針は、本当に最適なのだろうか」と思うこともあります。今回は、相続に備えた準備と留意点について、よく勘違いされる「法人化」「借入れ」「圧縮効果」の3つを例に考えてみましょう。

「法人化ですべて解決」、その考えはご用心!

最初は、ご所有不動産について当社が数年前からご相談をお受けしているP様の事例です。堅実なP様は、土地の有効活用を進めたり、後世に残したい建物は大規模修繕を施したりと、相続への備えを早めに始めました。

修繕を施したビルはご自身の会社も入居する愛着のある建物で、ゆくゆくは2人のお子様に引き継ぎたいと思っています。ただ、お子様はまだ若く将来のことはわからないので、お子様が引き継ぐにしてもそうでないとしてもスムーズに承継できるように準備をしておきたいとお考えでした。他にも先代から引き継いだ複数の不動産をご所有でしたので、当社が提供する資産評価サービス「資産ドック」で資産の棚卸しを実施することとなりました。

築年数が経過した郊外の一棟賃貸マンション、空き家となったご実家、使用頻度の低い別荘など、収益力のあるものから保有コストばかりかかるものまでさまざまでしたが、前述の修繕を施したビル以外はお子様が引き継いだら苦労してしまいそうでした。

そこで、それらの不動産の整理方法として、P様は「とある金融機関に提案された、法人化はどうだろう」と考え、当社にご相談されました。すべての不動産を法人の所有とすることで、バラバラだった不動産がまとまってすっきりするとともに、トラブルの元と言われるお子様2人による「不動産の共有」も避けられると考えられたようです。

確かに、法人の傘の下にすべての不動産を集結させればすっきり一本化できるようにみえます。しかし、実際はただ単純にすべての財産を法人化しただけでは、P様の相続の際にその法人の株主がP様からお子様2人に相続されることになり、不動産ではなく、「法人を共有」することになってしまうのです。

そうなった場合、賃借人の募集、建物の修繕、売買、その他すべての意思決定を共同で行うことになります。また、その不動産から収受できる賃貸収入も法人の収入となり、そこから受け取る給与の範囲内でしか自由に差配できなくなってしまいます。このように考えると、不動産の共有と比べてトラブルが減るわけでは決してないのです。

もちろん法人化のメリットもありますので、法人化を利用する場合は不動産の整理とお子様の共有を避ける方法も併せて検討することが大切です。ただ法人化すれば解決するわけではないことを念頭に、その前にどの不動産を整理し、どの不動産を残すべきか、その法人は誰が引き継ぐのか、別のお子様には何を残すのかなど、全体のことを鑑みたうえでご判断いただきたいと思います。

借入れが相続税対策になるとは限らない⁉

次は、ご自宅兼賃貸住宅に奥様とお子様の3人で暮らしているQ様の事例です。Q様ご夫妻は70代で年金生活をしており、40代のお子様はご結婚の予定がなく、これからもご夫妻と生計をともにする予定です。

Q様は現在住んでいる老朽化したご自宅兼賃貸住宅を売却し、その資金で少し小ぶりだけれども築年数の浅いご自宅を購入したいと考えていました。売却した資金内での購入なので借入れをする予定はありませんでしたが、Q様は相続税対策には借入れがよいと聞き、融資の利用を検討することにしました。

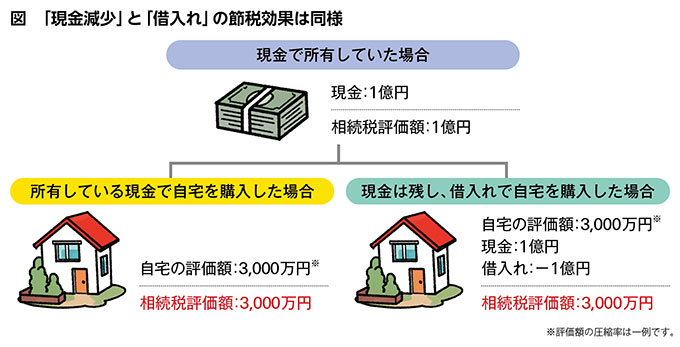

確かに、相続税は現預金などの資産から借入れ金などを引いた正味の資産に対して課税されます。そのため、借入金が節税になるとよく言われますが、その節税効果は単純に現預金を減らすことによる効果と変わりません。今回のケースでも、わざわざ借入れをしなくても、ご自宅兼賃貸住宅を売却して得られる資金で新たなご自宅を購入することで相続税評価額の圧縮が図れます(図を参照)。

ご自宅兼賃貸住宅の売却資金を使わずに借入れを行って新たなご自宅を購入しても、相続資産の評価額は変わりませんが、利息の支払い分損をすることになります。さらに、Q様は購入予定のご自宅以外に大規模な相続財産はなく、ご自宅は「小規模宅地等の特例」という軽減措置により相続税額の税額減が見込めるため、節税を無理に図る必要性は少ないといえます。

これらを丁寧にご説明したうえで、ご自宅の購入にあたってわざわざ借入れをするメリットがあるのか、再度ご家族でご相談いただきました。その結果、Q様ご一家は売却資金で新たなご自宅を購入することにし、不要な借入れをせずにすんだのです。

相続税評価額の圧縮効果は最重要ではない?

最後に、会社を経営されているR様の事例をご紹介します。R様はご所有資金の一部を不動産に換え、その不動産をお子様に引き継ぎたいという希望をお持ちでした。

そんなとき、区分マンションが相続対策に向いているという情報を聞いたR様は、都心部にある物件をいくつか検討することにしました。そして、検討の際には、相続税評価額とマーケット価格の差がどの程度かをいつも質問していました。この価格差が、よく言われる「圧縮効果」です。

確かに、相続税評価額とマーケット価格の差は重要な事項です。しかし、見方を変えれば、売出価格が単純に高くなっている場合も相続税評価額とマーケット価格の差が開き、一見「圧縮効果」が高いように見えてしまいます。

つまり、圧縮効果にばかり注目していると、割高な物件を購入することになってしまう可能性があるということなのです。そのため、それぞれの物件自体の資産価値を優先し、相続税評価額とマーケット価格の差はある程度の幅をもって認識していただくことをお勧めします。

◆ ◆ ◆

いかがでしたでしょうか? 相続を見据えて早めに準備をすることは大切ですが、その準備が本当に最適なのかについてもじっくりご検討されることをお勧めします。そして、さまざまな対策や手法の中から、ご自身にとってベストな方法を選択していただければと思います。

三井不動産リアルティ株式会社

ソリューション事業本部

Let’s Plaza(年3回発刊)では、

- 相続対策や事業承継などをテーマにした特集

- 税務・法務動向、不動産市場の最新動向

- 著名人や不動産オーナーへのインタビュー

などの内容を取り上げています。

皆様の資産経営や不動産のお悩み解決に、

ぜひお役立てください。