1.住宅取得資金贈与の非課税制度

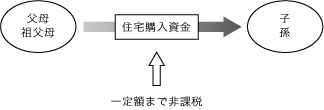

父母、祖父母などのいわゆる直系尊属からの贈与により取得した住宅取得資金(住宅の取得又は住宅の増改築のための資金)については、一定の要件を満たせば、次の表の金額まで非課税となります。

| 贈与を受けた年 | A.省エネ等住宅(※) | B.A以外の一般住宅 |

|---|---|---|

| 平成25年 | 1,200万円 | 700万円 |

| 平成26年 | 1,000万円 | 500万円 |

- ※省エネ性・耐震性を備えた住宅として、省エネ等基準にて適合する住宅用の家屋であることにつき、証明がされたものを言います

さらに基礎控除の110万円を合わせると、平成25年中の贈与であれば、最大1,310万円(1,200万円+110万円)まで無税でお子様への贈与が可能となります。

2.対象となる人は?

(1)贈与する側

- 直系尊属(父母、祖父母)であること

- 養親は含まれますが、配偶者の直系尊属は対象外です。

(2)贈与を受ける側(特定受贈者)

- 国内に居住していること(海外に居住していても、日本国籍を有し、一定の場合は認められます)

- その年1月1日において20歳以上であること

- その年分の合計所得金額が2,000万円以下であること

3.どんな住宅が対象になるの?

(1)受贈者の居住用家屋(国内に所在)であること

(2)家屋の床面積のうち、2分の1以上が居住用であること(店舗併用住宅の場合は注意が必要です)

(3)登記簿上の床面積が50平方メートル以上240平方メートル以下であること(共有の場合は全体で、区分所有の場合は区分所有部分で判断します)

中古等の既存の住宅の場合、増改築等の場合も一定の条件を満たせば対象になります。

4.適用を受けるためには……

贈与を受けた年の翌年3月15日(贈与税の申告期限)までに、その資金で住宅を取得等し、居住している必要があります。もし諸事情により居住できていない場合であっても、遅滞なく居住する見込みであることが確実であれば認められます。また、受贈者の戸籍謄本、住民票の写しなど、要件を満たすことを証明するための書類を添付し、贈与税の期限内申告をしなければなりません。

5.二世帯住宅の場合も適用を受けられるの?

どのような所有形態によるかで変わります。

(1)全体を父と子で共有した場合

上記3.(2)、(3)の床面積の判定は、全体で判定することになります。したがって、父の居住部分、子の居住部分を合わせた全体の床面積の合計を50平方メートル~240平方メートルの範囲内におさめる必要があります。また、店舗併用住宅では、居住用部分が全体のうち2分の1以上でなければいけません。なお、ここでの注意しなければならない点は、共有の持分が、資金贈与を考慮した後の負担割合と同じである必要があります。もし相違すると、差額部分は贈与税の対象となってしまうからです。

(2)父と子で区分所有した場合

区分所有の場合の床面積の判定は、それぞれの区分ごとに行います。したがって、子の専有部分が50平方メートル~240平方メートルの範囲内であれば適用できます。なお、一体の家屋を区分所有として登記するためには、原則として、それぞれの部分が明確に区分された独立性のあることが必要です。区分所有による登記ができるかどうか事前に土地家屋調査士にアドバイスを受けることをお勧め致します。

6.相続時精算課税制度との併用も可

相続時精算課税制度と合わせて、適用を受けることもできます。この場合、相続時精算課税の特別控除2,500万円と合わせて、平成25年であれば、最大3,700万円(1,200万円+2,500万円)まで無税で贈与を行うことができます。ただし、非課税の1,200万円を超える部分は、相続時に相続財産として精算されるので、注意が必要です。相続時精算課税制度は、特定贈与者の年齢が65歳以上であることが要件となりますが、この住宅取得資金に係る制度は、65歳未満でも相続時精算課税の適用を受けられます。

このように、子を想う親御さんにとってはかなり魅力的な制度です。しかしその反面、要件も複雑です。専門家に相談しながら上手に活用していきましょう。

※本記事は2013年8月に掲載されたもので、その時点の法令等に則って書かれています。

税理士。昭和27年生まれ。早稲田大学教育学部卒。税理士法人エーティーオー財産相談室代表社員。国税専門官として税務調査を10年強経験後アーンスト&ヤング会計事務所、タクトコンサルティングを経て独立。経験を生かした資産税のスペシャリストとして活躍中。著書に『相続に強い税理士になるための教科書』『相続財産は法人化で残しなさい』『円満な相続の本』など。

税理士法人ATO財産相談室

阿藤芳明 コラム一覧

Let’s Plaza(年3回発刊)では、

- 相続対策や事業承継などをテーマにした特集

- 税務・法務動向、不動産市場の最新動向

- 著名人や不動産オーナーへのインタビュー

などの内容を取り上げています。

皆様の資産経営や不動産のお悩み解決に、

ぜひお役立てください。