区分所有物評価のポイント

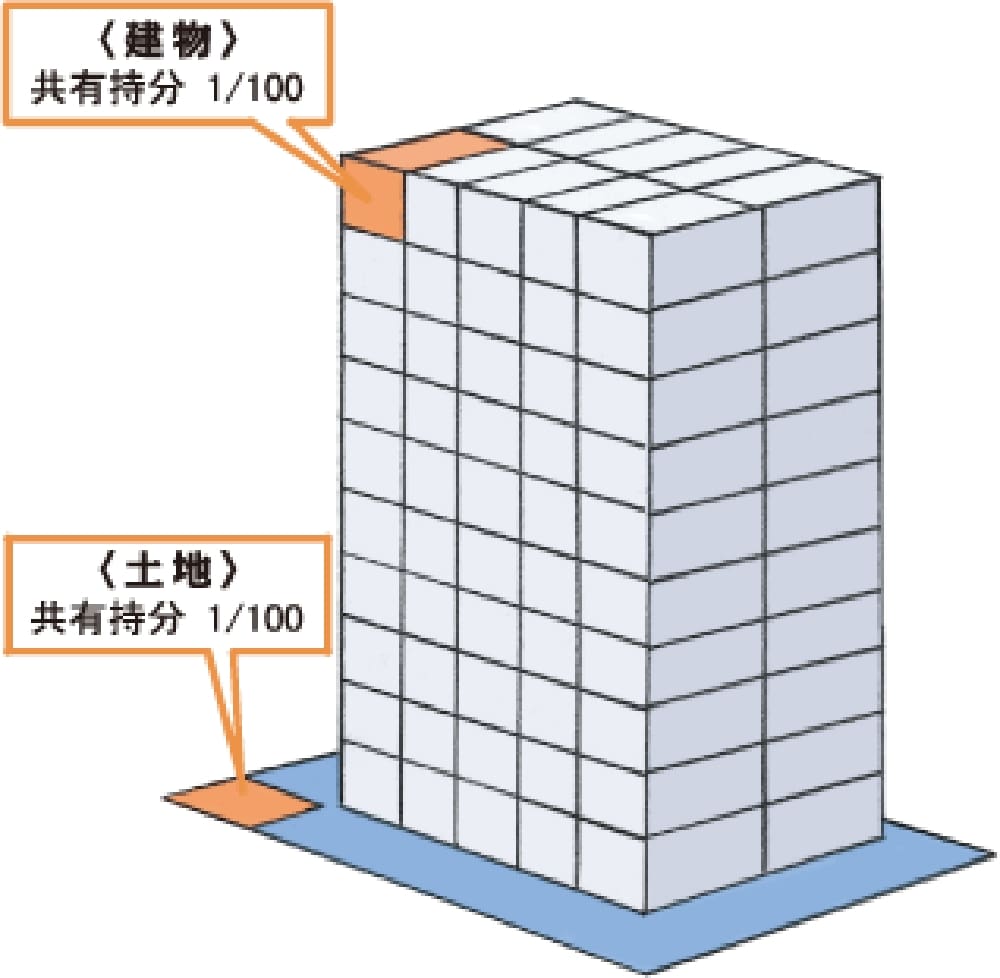

区分所有建物は、その住戸の「共有持分」の割合により評価します。

区分所有建物とは、分譲マンションなどのあらかじめ複数の部分に独立区分されているひとつの建物を複数の人が所有している建物を指します。

土地の相続税評価額を計算するためには、まず共有持分を確認する必要があります。土地の共有持分は、対象不動産の登記簿に「敷地権の割合」として記載されています。区分所有建物が建っている敷地全体の面積に路線価を掛けた相続税評価額の総額に、土地の共有持分を掛け合わせて、土地部分の相続税評価額を算出します。

建物については普通の建物と同様に、納税通知書などで固定資産税評価額を確認します。一棟全体の評価額が記載されている場合には、土地と同様に共有持分を掛け合わせて算出します。

専有面積が同じなら、階数や方位に関わらず評価額は同額です

分譲マンションは部屋の向きや階数により実勢価格が異なり、上層階の住戸は高額になる傾向があります。しかし相続税評価額の算出においてはこれらの条件は反映されませんので、同じマンション内でも相続税評価額と実勢価格の差が大きい住戸が発生することになります。

※高さ60m超の建築物で、平成29年1月2日以後に新築された建築物(平成29年4月1日以前に売買契約されたものを除く)については、建物の固定資産税について階によって補正がかかるため、相続税評価額に影響が生じる場合があります。