貸宅地の物納戦略 その2

相続税納付に悩む地主さんから様々なご相談をお受けしていると、時には変わったご相談をお受けすることもあります。

今回ご紹介する事例は、前回コラムの続きで、契約区画内に2棟の建物を建てていた借地権者の物納事例をご紹介致します。

(このコラムは前回コラム「貸宅地の物納戦略 その1」の続きです)

2世帯住宅を建てていた借地人

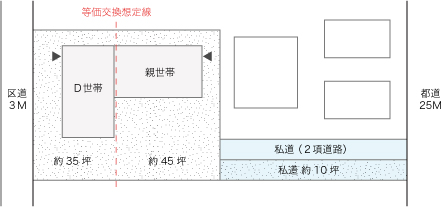

具体的に説明すると、相続開始時の利用状況において1区画として評価された土地の一部を物納する場合、下記計算方法により物納申請地の収納価格を再計算することになります。仮に、2世帯住宅を建てていた借地人(Dさん)の借地範囲を、こちらが想定する分筆線で交換できれば、以下の計算式によって相続人の長男Aさんの取得する土地が、底地権の路線価割合以上に価値移転をさせることも可能となり、底地購入が困難だからといって単純に底地物納を選択する前に、Dさんとの等価交換を一定の条件以上でまとめ、交換により取得した更地を物納すれば、課税時は更地の40%評価だった底地権を、全体の60%近い価格で物納することを目指したご提案を差し上げました。

【1利用区画の一部を物納する際の収納金額】

相続時の評価額:Z それぞれの個別評価:AとB

それぞれの収納価格:Z×A/(A+B) or Z×B/(A+B)

本件の場合、税理士が概算相続税を算出した際の評価区分が、Dさんの借地権が及ぶ土地を、私道部分と宅地部分に分けて評価していました。そこで、Dさんとの個別面談を実施した直後の直感をAさんと税理士に報告する際に「現状の建物配置を前提とした東西に土地を分割する交換ラインで、それぞれの土地の個別評価を検討して頂く」ように税理士にお願いし、Dさんとの交渉が進んだ際の判断材料の検討を依頼しました。

同時にDさんとの個別面談でも、「底地物納の可能性を残しつつ、等価交換による権利調整の可能性を探るため、Dさん自身に90坪以上の借地権と半分使用していない2世帯住宅を、今後どのようにするつもりでいるのかを確認すること」をご了承頂き、Dさんと等価交換を進める前提条件を、『約35坪程のDさんの自宅敷地部分の底地と、約45坪の私道突き当りの借地権+私道部分の借地権を交換し、建物解体費用はDさんが負担する』との内容で決定致しました。

実際にDさんと交換条件の話をすると、ご自宅建物がそのまま残せるならば、建物解体費用をDさんが負担することを含め、概ねご了承頂くことができました。

実はDさんの方では、解体費用を負担することで法定更新となっていた分の契約更新料も負担せずに、長年使っていない土地を含めた地代負担(7万円/月)が、等価交換の履行後には、年間地代の1割程度の固定資産税を負担すれば良くなることも計算できていたようです。2、3年分の地代負担で解体費用も全て賄え、現在利用する範囲の所有権を取得できるならば、Dさんにとっても好条件の提案だったと言えるかもしれません。

さて、Dさんの了承も得られ、道路境界の確定測量も問題なく進み、後はDさんに交換条件を提示する前から税理士にお願いしていた等価交換後の更地物納の評価額の最終確認を待つばかりになっていました。

その段階で税理士から『Dさんから返して貰う私道部分の路線価と、同じ都道に接している別ブロックの私道に設定する路線価を、同一の価格として考える必要がある』との問題提起を受け、そもそもこれらの私道に路線価が設定されていなかったことや、同じ都道に同様に特定路線価を設定すべき私道が他にもあったことを、この時点で申告税理士から改めて突き付けられました。税理士の考えでは、複数の私道に設定すべき路線価は弊社が交換する予定地の個別評価を申し入れたことから、評価の減額と物納時の効果を比較して、最終方針を決定するというものでした。

その税理士が決定した評価方針は、同一の都道に接している複数の私道に設定すべき路線価は、あえて特定路線価の申請を行わずに、裏側の区道に設定された路線価を基に評価する(7割ベース)というものでした。

その結果、これら路線価設定がされていない私道の評価は、Dさんとの関係だけを考えると当初評価で設定した路線価(都道の路線価を基に検討した金額)の方が良いのですが、その他の私道に接道するご所有地が複数あることを鑑みると、裏の区道の路線価を基に私道に路線価設定する方が、全体の不動産評価を大きく減額することができることから、Aさんの相続税額を低くすることに繋がるとのことで、Dさんに対し当初設定した交換想定ラインを変更するか、底地全体を物納するかに方針を変更するように求められました。

もちろん、この段階ではDさんとは等価交換契約を締結した訳でもなく、そもそもAさんの納税効果を最大限に高めることを目的として交渉していたことでもあることから、前回Dさんから受領した等価交換申出書の内容では、交換契約ができないことをご説明し、「あと5坪程度取得面積を減らせて頂けるなら交換契約も可能になる」との条件提示を再度行いました。

しかし、Dさんも建替えや大規模修繕を行ってまで交換することが良いのか、だいぶ迷っているご様子だったので、「Dさんが、先の交換条件をご要望されるのであれば、底地を国に物納する方針に切り替えることはできるので、地主が国に変わった後で同条件の交換契約を持ちかけてみたらいかがですか?」と持ちかけました。

DさんもAさんとの借地契約を継続し続けるには、更新料の支払いや無駄な地代を負担する必要があることから、決して効率的な状況ではないことをご理解されていたので、借地契約を国に引き継ぐ底地物納に対して、将来の等価交換への可能性を持って応対して頂くことができ、測量の完了前に何とかDさんの区画の納税方針を変更することができました。

一連の交渉を振り返ると、Dさんとの交換条件をまとめられた時点で交換契約を締結していたとしても、その後の更地物納の条件整備が整うまでの時間的リスク(物納関係書類の提出期限を延長している間の利子税負担)や、交換契約の場合に増加する測量費用、等価交換と更地物納の報酬まで含めた経費増加分を計算した上での判断だったので、Aさんとしても、まとまりかけた交渉を壊すことへの不安もありましたが、Aさんの利益を第一に考えて対応している姿勢に喜んで頂くことができました。

不動産コンサルタント。株式会社イデアルコンサルティング代表取締役。会計事務所向け不動産コンサルティング会社に11年勤務後、平成15年に独立。底地・借地の権利調整や物納条件整備業務を数多く手掛ける。共著に「こう対応する 物納・延納の制度改正 50問50答」。現在、会計事務所向け専門誌「実務経営ニュース」に連載中。

株式会社 イデアルコンサルティング

立花弘之 コラム一覧